क्या आप ट्रेडिंग की शुरुआत करने की योजना बना रहे हैं, लेकिन अभी तक कोई रणनीति नहीं चुनी है? क्या आप नए और अनुभवी, दोनों लोगों के लिए अलग-अलग तरह के फ़ॉरेक्स ट्रेडिंग सिस्टम के बारे में जानना चाहते हैं? हम इस समीक्षा में अलग-अलग सिस्टम की जांच करेंगे, ताकि आपको अपनी खुद की ट्रेडिंग रणनीति तैयार करने में मदद मिल सके। हर सेक्शन में उदहारण के माध्यम से अहम रणनीति, एंट्री/एक्जिट पॉइंट और जोखिम स्तर के बारे में चर्चा की गई है।

इस आर्टिकल में निम्नलिखित विषय शामिल हैं:

- फ़ॉरेक्स में ट्रेडिंग से जुड़ी रणनीति क्या है

- ट्रेडिंग से जुड़ी रणनीतियों की वास्तविक कार्यप्रणाली

- नए ट्रेडर के लिए फ़ॉरेक्स ट्रेडिंग से जुड़ी मूल रणनीतियां

- प्रोफेशनल के लिए फ़ॉरेक्स ट्रेडिंग जुड़ी बेहतर रणनीति

- ट्रेडिंग से जुड़ी रणनीतियों की ख़ास जानकारी

- फ़ॉरेक्स ट्रेडिंग से जुड़ी रणनीति के बारे में अक्सर पूछे जाने वाले प्रश्न

फ़ॉरेक्स में ट्रेडिंग से जुड़ी रणनीति क्या है

फॉरेक्स मार्केट में, ट्रेडिंग से जुड़ी रणनीति एक एल्गोरिदम है, जिससे आपको कम से कम जोखिम उठाते हुए अपने लक्ष्य को जल्द से जल्द हासिल करने में मदद मिलती है। आमतौर पर, इसका मकसद निश्चित लाभ प्रतिशत अर्जित करना होता है।

ट्रेडिंग सिस्टम इन सवालों का जवाब देता है:

लक्ष्य क्या है और इसे कितनी जल्दी हासिल किया जाना चाहिए? इसके आधार पर, समय, संकेतों की आवृत्ति और जोखिम स्तर के अनुसार इस तरह की रणनीति का चयन किया जाता है।

मुख्य ट्रेडिंग एसेट क्या हैं? उनकी अस्थिरता का स्तर क्या है?

किस समय-सीमा का चयन विश्लेषण और किसका इस्तेमाल ट्रेडिंग के लिए किया जाता है?

संकेत खोजने की प्रक्रिया में किस टूल का इस्तेमाल किया जाता है? क्या विश्लेषण ग्राफ़िकल, तकनीकी या मौलिक तरीकों का उपयोग करके किया जाता है? कौन-से टूल प्राथमिक संकेत और कौन-से टूल द्वितीयक संकेत देते हैं?

संकेतकों का कौन सा क्रम यह बताता है कि कब फ़ॉरेक्स मार्केट से बाहर निकलना है और कब बाजार या लंबित ऑर्डर देना है?

जोखिम प्रबंधन नियम क्या हैं? पहले ट्रेडिंग की मात्रा की गणना कैसे की जाती है। साथ ही, लाभ या हानि के मामले में, आगामी ट्रेडिंग की मात्रा की गणना कैसे की जाती है? स्टॉप लॉस और टेक प्रॉफिट स्तर की गणना कैसे की जाती है? कुल मिलाकर हानि की अधिकतम स्वीकार्य राशि कितनी है?

अप्रत्याशित स्थितियों के मामले में क्या करें?

ट्रेडिंग प्लान होने से आप बदलावों पर तेजी से प्रतिक्रिया कर सकते हैं। ट्रेडिंग रणनीति के बिना, आप भ्रमित करने वाले कदम उठा सकते हैं और समय की बर्बादी कर सकते हैं।

ट्रेडिंग से जुड़ी रणनीतियों की वास्तविक कार्यप्रणाली

फ़ॉरेक्स ट्रेडिंग से जुड़ी रणनीतियां कैसे लागू की जाती है:

अगर आपके पास कोई ट्रेडिंग रणनीति है, तो इसका मतलब यह जानना है कि हर स्थिति में लाभ को अधिकतम करने या संभावित हानि को कम करने के लिए कौन-से कदम उठाने चाहिए।

जब आपके पास कोई योजना होती है, तो आपके मन में पहले से ही एक अंतिम लक्ष्य होता है। आप इसे कई चरणों में विभाजित करते हैं और हर चरण पर रणनीति की प्रभावशीलता की जांच करते हैं। अगर आप देखते हैं कि योजना काम नहीं कर रही है, तो ट्रेडिंग सिस्टम फिर से बनाएं।

- व्यवस्थित दृष्टिकोण अपनाने से आप अपना काम करने में ज़्यादा आत्मविश्वास महसूस करते हैं। अगर आपके पास एक तैयार कार्यनीति है, तो आप ट्रेडिंग सलाहकार को आर्डर देकर इसे ऑटोमेटिक ट्रेडिंग सिस्टम में बदल सकते हैं।

ट्रेडिंग रणनीति बनाने का एक भावनात्मक पहलू भी होता है। जब कोई योजना होती है, तो आप भावनाओं में बहे बिना उसका सख्ती से पालन करते हैं। उदाहरण के लिए, ट्रेड खोलने के बाद कीमत दूसरी दिशा में चली गई, लेकिन योजना स्वीकार्य हानि का प्रावधान करती है। इसलिए, आप घबराहट में कोई ट्रेडिंग बंद न करें, इस उम्मीद में आखिरी मिनट तक इंतजार न करें कि कीमत बदल जाएगी, बल्कि शांति से पहले से सोची-समझी रणनीति का पालन करें।

नए ट्रेडर के लिए फ़ॉरेक्स ट्रेडिंग से जुड़ी मूल रणनीतियां

नए ट्रेडर के लिए फ़ॉरेक्स ट्रेडिंग से जुड़ी रणनीतियां ऐसी ट्रेडिंग प्रणालियां हैं, जिनकी निम्नलिखित विशेषताएं हैं:

कुछ इंडीकेटर। चार्ट पर बहुत सारे इंडीकेटर ट्रेडर के लिए भ्रमित करने वाले हो सकते हैं।

दीर्घकालिक समय-सीमा: H1 की समय-सीमा का इस्तेमाल करना आसान है, ताकि आपके पास विश्लेषण करने के लिए ज़्यादा समय हो।

न्यूनतम जोखिम: कुछ संकेतों में ट्रेडिंग की सफलता का प्रतिशत ज़्यादा होता है, भले ही उनका लाभ मार्जिन कम हो।

संकेतों की सटीक व्याख्या।

नीचे बताई गई सभी लाभदायक रणनीतियां मूल संस्करण हैं। उन्हें अंतिम रूप देने की ज़रूरत है। साथ ही, विशिष्ट एसेट और समय-सीमा के लिए इंडीकेटर पैरामीटर को बदले जाने की ज़रूरत है।

पोजिशनल ट्रेडिंग

पोजिशनल ट्रेडिंग एक दीर्घकालिक रणनीति है। यह वेव थ्योरी पर आधारित है, जिसके मुताबिक बाज़ार चक्रीय तरीके से विकसित होता है: प्रत्येक उछाल के बाद मंदी आती है। ट्रेडर लंबी अवधि के लिए निवेश करते हैं। कीमत में उतार-चढ़ाव से ज़्यादा फ़ायदा कमाते हैं और स्थानीय काउंटर-ट्रेंड सुधारों को अनदेखा करते हैं। यह पोजीशन तब बंद होता है, जब कीमत में उतार-चढ़ाव होता है या कीमत स्थिर हो जाती है।

रणनीति की जानकारी

क्रिप्टोकरेंसी और स्टॉक एसेट, दोनों पोजीशन ट्रेडिंग के लिए सबसे उपयुक्त हैं। करेंसी पेयर में संकीर्ण दायरे में उतार-चढ़ाव होता है, जबकि क्रिप्टो और स्टॉक एसेट की बढ़ोतरी की कोई सीमा नहीं होती है और रुझान बना रहता है। H4 और उससे ऊपर की समय सीमा।

जोखिम स्तर

जोखिम स्तर मध्यम है। स्टॉप-आउट सबसे मुख्य जोखिम है। लंबी समय-सीमा पर, एक पिप की लागत मिनट के अंतराल की तुलना में बहुत ज़्यादा होती है। इसलिए, मामूली सुधार से भी आपको नुकसान हो सकता है। ट्रेडर के पास नुकसान सहने के लिए पर्याप्त मार्जिन होना चाहिए।

रिवार्ड अनुपात

दीर्घकालिक निवेश की लाभप्रदता - प्रति वर्ष 15 से 50% है।

ट्रेडिंग की अवधि

लंबे समय तक चलने वाली ट्रेडिंग। बाजार में ट्रेडिंग कई दिनों से लेकर कई हफ़्तों या महीनों तक होता है।

प्रवेश करने/बाहर निकलने का समय

बाजार में ट्रेडिंग शुरू करने के लिए दो सबसे सही समय तब होता है, जब बाजार स्थिर हो या मौलिक चालक पर आधारित हो। उदाहरण के लिए, त्रैमासिक या वार्षिक रिपोर्ट के बाद। ट्रेंड निर्धारित करने के लिए एलीगेटर, ADX और मूविंग एवरेज अच्छे इंडीकेटर हैं। स्थिति के अनुसार बाज़ार से बाहर निकलें।

उदाहरण

शेयरों में दीर्घकालिक पोजिशनल ट्रेडिंग। ट्रेडिंग शुरू करने से पहले, आपको अलग-अलग उद्योगों के आंकड़ों का विश्लेषण करना होगा। बायोटेक कंपनियों में जबरदस्त बढ़ोतरी दर्ज की गई है, लेकिन कीमतों में गिरावट का बड़ा जोखिम है। टेक्नोलॉजी स्टॉक काफी अच्छा प्रदर्शन कर रहे हैं, लेकिन सामान्य बाजार में गिरावट के दौरान उनमें भारी गिरावट देखी गई है। पोजिशनल ट्रेडिंग के लिए रिटेल और कंज्यूमर स्टॉक सबसे अच्छे विकल्प हैं।

ऊपर दिया गया स्क्रीनशॉट Coca-Cola कंपनी के शेयरों की कीमत में दीर्घकालिक रुझान दिखाता है। फ्लैट कॉरिडोर से बाहर निकलने के बाद, शेयर की कीमत बढ़ गई। स्थानीय सुधारों की अवधि 1 महीने है। जैसे ही कीमत ट्रेंड लाइन के करीब समेकन बिंदु पर पहुंचती है और उस समय जब यह समर्थन से प्रतिरोध की ओर बढ़ती है, तब ट्रेड बंद हो जाता है। 9 महीनों में लाभप्रदता - प्रति शेयर 12 अमेरिकी डॉलर या प्रति वर्ष 23% है।

फायदा और नुकसान

पोजिशनल ट्रेडिंग करने का यह फ़ायदा है कि लंबी अवधि में, कीमत में ज़्यादा उतार-चढ़ाव लंबे समय तक रहता है और ज़्यादा स्थिर रहता है। बाज़ार निर्माताओं के पास अक्सर बाज़ार को प्रबंधित करने के लिए काफी पूंजी नहीं होती है।। स्थिरता से बाहर निकलने या किसी मौलिक कारक के आधार पर रुझान की पहचान करने के बाद, आप कम या बिना किसी निगरानी के बाजार में स्थिति बनाए रख सकते हैं। दैनिक अंतराल पर, हर कुछ घंटों में पांच से सात मिनट तक चार्ट की जांच करना ज़रूरी है। नुकसान: दुर्लभ संकेत, इंट्राडे स्विंग सिस्टम की तुलना में कम रिटर्न।

ट्रेंडलाइन ब्रेकडाउन से जुड़ी रणनीति

ब्रेकडाउन ट्रेडिंग एक सरल फॉरेक्स रणनीति है, जिसमें मुख्य संकेत ट्रेंडलाइन का टूटना है। निम्न स्तर का इस्तेमाल तेजी वाली ट्रेंडलाइन और उच्च स्तर का इस्तेमाल मंदी वाली ट्रेंडलाइन बनाने के लिए किया जाता है। ब्रेकडाउन की पुष्टि पैटर्न के अनुसार की जाती है और यह समाचार कीमत में उतार-चढ़ाव की मुख्य दिशा में बदलाव का संकेत है।

रणनीति का विवरण

यह रणनीति वेव मार्केट डेवलपमेंट की अवधारणा पर आधारित है। सभी दीर्घकालिक रुझान तब समाप्त हो जाता है, जब कीमतें या तो एक समान रहती हैं या इसमें उतार-चढ़ाव होता है। अगर कीमत ट्रेंड लाइन से ऊपर जाती है और थोड़ी देर एक समान रहने के बाद, फिर वापस आती है, तो उतार-चढ़ाव का रुझान देखने को मिलता है। यह मध्यम अवधि की रणनीति है। सबसे अच्छी समय-सीमा H1-H4 है।

जोखिम स्तर

जोखिम स्तर मध्यम से नीचे है। गलत ब्रेकआउट का जोखिम है, इसलिए अतिरिक्त संकेतों पर नज़र रखना ज़रूरी है।

रिवार्ड अनुपात

ट्रेंड की अवधि पर निर्भर करता है। प्रति घंटे के अंतराल पर, 1-2 दिनों में रिटर्न 100-150 पॉइंट हो सकता है। लंबे समय तक चलने वाले ट्रेंड से 300 से 400 पॉइंट की आय हो सकती है।

ट्रेड की अवधि

संकेत अपेक्षाकृत कम दिखते हैं - प्रति घंटे की अवधि में, संकेत हर 1 से 2 सप्ताह में एक बार दिख सकता है। लेन-देन की अवधि 12-15 घंटे से लेकर कई दिनों तक होती है, इसलिए आपको इस तथ्य को ध्यान में रखना होगा कि सिंगल और ट्रिपल स्वैप पर शुल्क लिया जाएगा।

प्रवेश करने/बाहर निकलने का समय

ट्रेंड से ऊपर जाने बाद, अगले कैंडल पर नई ट्रेंड की दिशा में प्रवेश करें। ट्रेंड लाइन के पास एक जैसी उपस्थिति यह दर्शाती है कि Fx मार्केट में अस्थायी संतुलन स्थापित हो गया है। उदाहरण के लिए, रुझान ऊपर की ओर जाने पर, खरीदार उस एसेट को खरीदने के लिए तैयार नहीं होते हैं, जिसकी कीमत बढ़ गई है। ज्यादातर लोग जब यह देखते हैं कि रुझान रुक गया है, तो एसेट को ज़्यादा कीमत पर बेचना शुरू कर देते हैं, जिससे कीमत में गिरावट शुरू हो जाती है। पुष्टि संकेत: उतार-चढ़ाव का पैटर्न बनना, प्रमुख रजिस्टेंस/सपोर्ट लेवल का टूटना।

उदाहरण

इसका मकसद एक ट्रेंड लाइन बनाना और अन्य टूल से पुष्टि मिलने के बाद इसके ब्रेकआउट की प्रतीक्षा करना है। यहां गलत सुधारात्मक ब्रेकआउट को रुझान की दिशा में बदलाव से अलग करना ज़रूरी है।

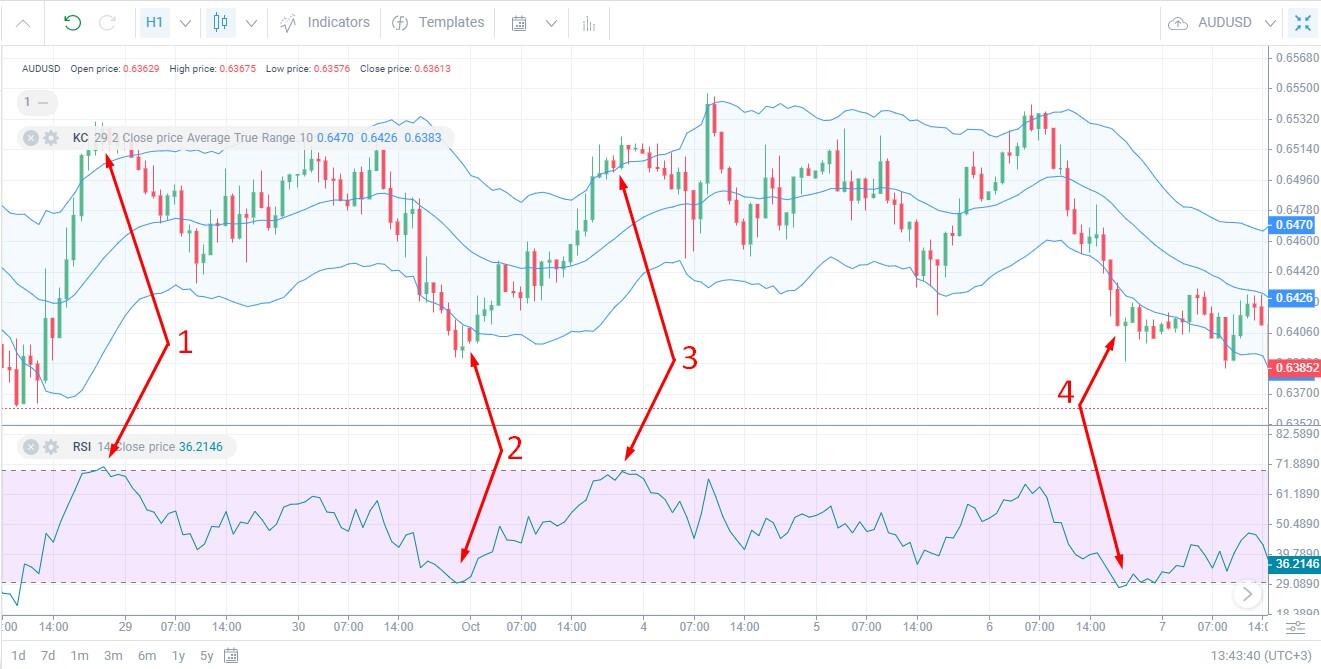

AUD/USD पेयर के प्रति घंटे अंतराल पर मजबूत डाउनट्रेंड दिखता है, जिससे हमें एक ट्रेंड लाइन बनाने में मदद मिलती है। उच्च चरम सीमाओं के आधार पर ट्रेंड लाइन बनाया जाता है, ताकि गलत ब्रेकआउट की संभावना को कम किया जा सके (अगर ब्रेकआउट होता है, तो ट्रेंड लाइन में उतार-चढ़ाव होता है)। स्क्रीनशॉट से पता चलता है कि यह लाइन पहली और चौथी अधिकतम सीमा के आधार पर बनाई गई है।

किसी रुझान के अंत में, अस्थिरता बढ़ जाती है और कीमत में अस्थायी सुधार होता है। हम त्रिभुज पैटर्न का निर्माण देख सकते हैं, प्रारंभिक सीमा घट जाती है। त्रिभुज की भुजाएं कभी-कभी सिर्फ़ शैडो से विभाजित हो जाती है। यह ट्रेंड विक्रेताओं की कमजोरी को दर्शाता है - यह एक प्रारंभिक संकेत है। अपेक्षाकृत स्पष्ट क्षैतिज प्रतिरोध स्तर भी मौजूद है।

कीमत सबसे पहले त्रिभुज के ऊपरी भुजा और फिर ट्रेंड लाइन को पार करती है। जैसे ही कीमत रजिस्टेंस लेवल (तीन बार पुष्टि) को पार करती है, हम अगले कैंडल पर ट्रेडिंग शुरू करते हैं। हम लगातार दो रिवर्सल (थ्री ब्लैक क्रो पैटर्न बनाते हुए)। न्यूनतम जोखिम पर लाभ 70 अंक है।

फ़ायदा और नुकसान

उन नए ट्रेडर के लिए उपयुक्त है, जिन्हें पैटर्न ट्रेडिंग कौशल के बारे में मूल जानकारी है और वे जानते हैं कि ट्रेंड लाइनों को सही तरीके से कैसे बनाया जाए। इसका फ़ायदा यह है कि कि लंबी अवधि में विश्लेषण करने का समय मिलता है। ट्रेंड ब्रेकआउट के बाद देर से प्रवेश करना कोई गलती नहीं है। इसका नुकसान यह है कि नए रुझान के कारण ज़्यादा बदलाव हो सकता है, इसलिए यह सलाह दी जाती है कि चार्ट को कम से कम एक घंटे में एक बार ज़रूर देखें।

स्विंग ट्रेडिंग

स्विंग ट्रेडिंग एक फॉरेक्स ट्रेडिंग रणनीति है, जिसमें उतार-चढ़ाव होने पर पैसा कमाना शामिल है। यह इस जानकारी पर आधारित है कि ज़्यादा से ज़्यादा लाभ पाने के लिए स्थानीय सुधारों को लागू किया जा सकता है। यह ट्रेडिंग पद्धति रुझान बनने के दौरान होने वाले कीमत में उतार-चढ़ाव से (सुधारात्मक उतार-चढ़ाव) लाभ कमाने पर केंद्रित है।

रणनीति का विवरण

इसलिए, ट्रेडिंग रणनीति यह है कि निचले स्तर पर जाने पर ट्रेड में प्रवेश किया जाए और ऊपर जाने पर उससे बाहर निकला जाए। इष्टतम समय सीमा H1-H4 है। छोटे अंतराल पर, कम सुसंगत रुझान होते हैं, इसलिए स्विंग ट्रेडिंग में इस रणनीति का इस्तेमाल शायद ही कभी किया जाता है।

जोखिम स्तर

जोखिम मध्यम है। अगर कोई मजबूत रुझान दिखता है, तो नुकसान का जोखिम अपेक्षाकृत कम होता है, आपको रोलबैक की शुरुआत में समय पर पोजीशन बंद करने की ज़रूरत होती है। लेकिन रुझान हमेशा स्थिर नहीं होता है। रुझान के फिर से शुरू होने का संकेत गलत साबित हो सकता है और सुधार जारी रहेगा।

रिवार्ड अनुपात

स्विंग ट्रेडिंग रणनीति और समय सीमा के प्रकार पर निर्भर करता है। प्रति घंटे के अंतराल पर, जब रुझान की दिशा में ट्रेडिंग की जाती है, तो प्रति ट्रेड से लाभ 80 से 100 अंक होता है।

ट्रेडिंग की अवधि

स्विंग ट्रेडिंग का इस्तेमाल इंट्राडे रणनीतियों और लंबी अवधि दोनों में किया जा सकता है। यह चुनी गई समय सीमा पर निर्भर करता है। H1 अंतराल पर, सुधारात्मक उतार-चढ़ाव की पहचान की जा सकती है। साथ ही, 5-7 कैंडल की बीच की सीमा पर इंट्राडे ट्रेडिंग करके पैसे कमा सकते हैं। H4 अंतराल पर, स्विंग ट्रेडिंग बाजार में कई दिनों तक चलने वाली दीर्घकालिक ट्रेडिंग रणनीति बन जाती है।

प्रवेश करने/बाहर निकलने का समय

बाज़ारों में ऊपर की ओर रुझान देखने को मिलता है, जिसमें गिरावट भी देखने को मिलती है। ट्रेडर निम्नलिखित तरीकों से इनका फ़ायदा उठा सकते हैं:

रुझान की दिशा में सुधार समाप्त होने पर ट्रेडिंग शुरू करें। मान लीजिए कि आपको बेहतर कीमत पर प्रवेश बिंदु की पहचान करने की ज़रूरत है, क्योंकि आप ट्रेंड की शुरुआत से चूक गए हैं।

ट्रेंड की दिशा में निचले स्तर पर ट्रेड शुरू करें, ऊपर की ओर जाने पर बंद करें। अगले सुधार की प्रतीक्षा करें, सुधार के निचले स्तर पर फिर से ट्रेड शुरू करें।

हर बार समायोजन के बाद, पोजीशन का वॉल्यूम बढ़ाएं।

रुझान और सुधार की दिशा में ट्रेड को बारी-बारी से बदलना।

ट्रेड बंद करना: 50% सुधार की शुरुआती स्तर पर (अंतिम चरम सीमा पर वापसी), ट्रेलिंग स्टॉप के ज़रिए शेष 50% ।

इंडीकेटर: रुझान का पता लगाने के लिए पुष्टिकरण ऑसिलेटर वाले ट्रेंड टूल। रिवर्सल पैटर्न, रजिस्टेंस और सपोर्ट लेवल, फिबोनाची लेवल।

उदाहरण

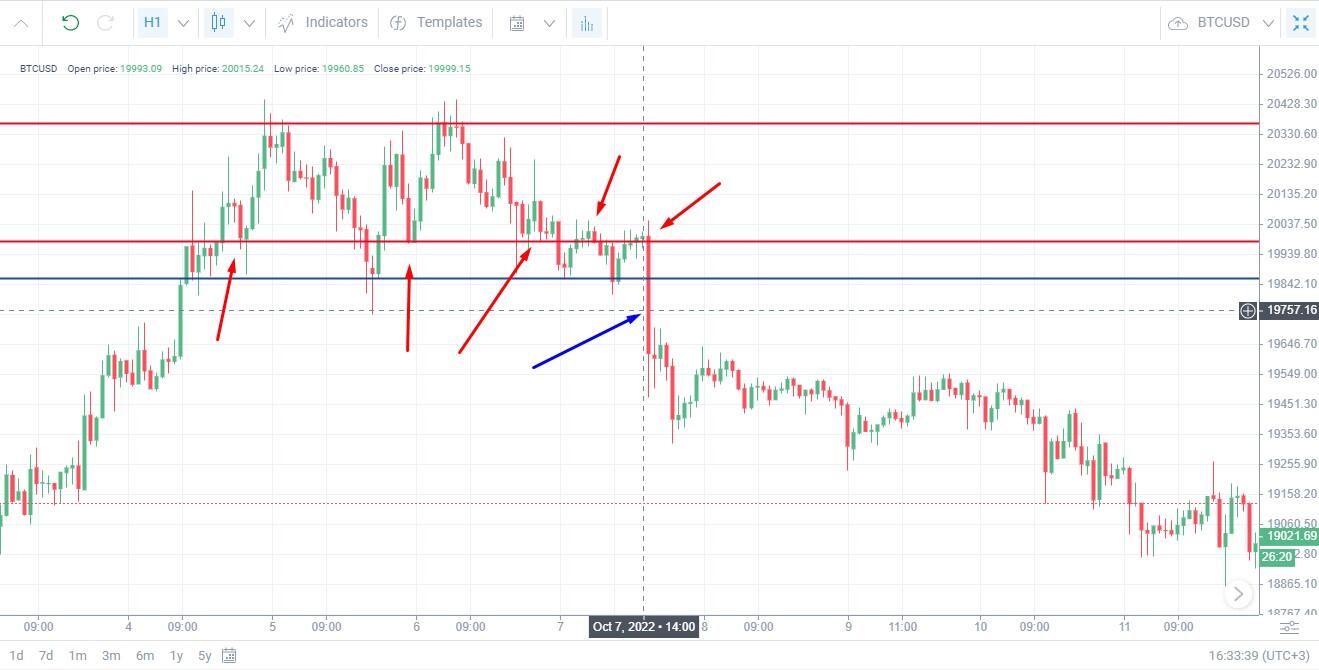

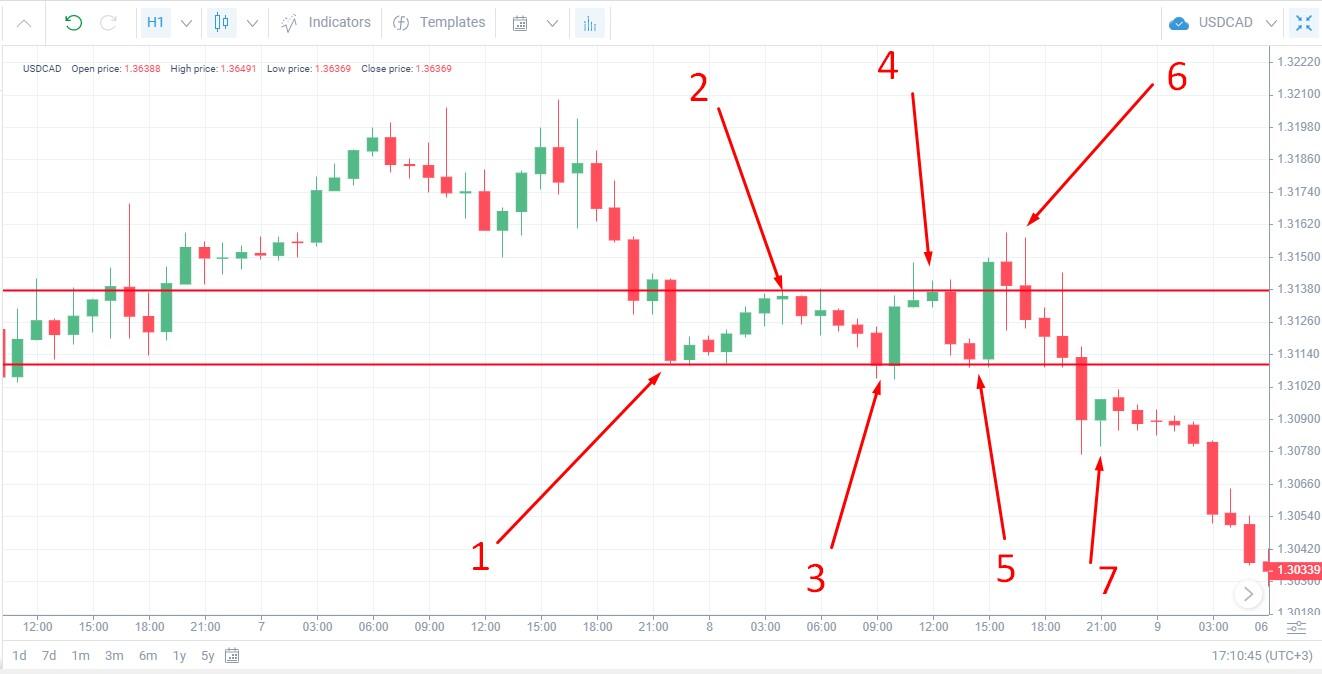

इसका उद्देश्य प्रति घंटे के अंतराल पर रुझान का पता लगाना है। नीचे दिए गए चार्ट में, डाउनट्रेंड के बाद हॉरिजॉन्टल रजिस्टेंस लेवल को दिखाया गया है।

1 - रजिस्टेंस लेवल पार करने और वहां से वापस उछाल आने के बाद, बढ़ती हुई मोमबत्तियों की श्रृंखला दिखती है। यह रुझान की शुरुआत है, इसलिए लॉन्ग पोजीशन खोलें।

2 - पहला मजबूत उलटफेर – लगातार तीन अवरोही कैंडल दिखता है – ट्रेड बंद करें।

3 - कीमत बढ़ती है, जिससे आप ट्रेंड लाइन बना सकते हैं। लॉन्ग पोजीशन खोलें।

4 - तीन अवरोही कैंडल दिखता है – ट्रेड बंद करें।

5 - ट्रेंड लाइन से वापस उछाल आने के बाद कुछ कैंडल ऊपर की ओर दिखता है – लॉन्ग पोजीशन खोलें।

6 - तीन अवरोही कैंडल दिखता है - पोजीशन बंद करें। इस तथ्य के बावजूद कि कोई सुधार नहीं हुआ है, इसलिए बेहतर होगा कि जोखिम न लें - अगले रोलबैक की प्रतीक्षा करें।

7 - कीमत ट्रेंड लाइन तक नहीं पहुंचती है, लेकिन उतार-चढ़ाव का पैटर्न बनता है - आप ट्रेड (कमजोर संकेत) शुरू करने का जोखिम उठा सकते हैं।

8 - तीन अवरोही कैंडल दिखता है – ट्रेड बंद करें।

प्रति ट्रेड लाभ 80-100 अंक है, लेकिन आपको स्वैप शुल्क को ध्यान में रखना होगा।

फ़ायदा और नुकसान

विदेशी मुद्रा रणनीति से फ़ायदा:

विदेशी मुद्रा रणनीति से ज्यादा लाभ है। ट्रेंड रणनीति के विपरीत, स्विंग ट्रेडिंग में ट्रेडर ज़्यादा कमाता है। उदाहरण के लिए, जब कोई ट्रेंड ट्रेडर कोई ट्रेड पूरा करता है, तो उसे 100 पिप्स मिलता है। ट्रेंड जारी रहने पर, स्विंग ट्रेडर 50 पिप्स का लाभ उठाते हैं और सुधार की शुरुआत में ट्रेड बंद कर देते हैं। जब कीमत गिरकर 15 अंक पीछे चली जाती है, तो स्विंग ट्रेडर फिर से ट्रेड शुरू करते हैं। उनकी आय 50 + 65 = 115 अंक है।

कम जोखिम। पोजीशन ट्रेडर बाज़ार में बदलाव होने की प्रतीक्षा करते हैं और स्टॉप ऑर्डर लगाकर ट्रेड को सुरक्षित रखते हैं। अगर स्टॉप लॉस ट्रिगर होता है, तो नुकसान की मात्रा सुधार स्तर के बराबर होती है। स्विंग ट्रेडर बाज़ार में बदलाव होने की शुरुआत में ही ट्रेड बंद कर देते हैं। अगर रोलबैक एक नए रुझान में बदल जाता है, तो स्विंग ट्रेडर को कुछ भी नुकसान नहीं होता है।

इस रणनीति का नुकसान यह है कि आपको लगातार चार्ट पर नज़र रखने की ज़रूरत होगी। साथ ही, यह पता लगाना होगा कि बाज़ार में बदलाव की शुरुआत और समाप्ति कब हुई। बाज़ार में बदलाव हमेशा सही नहीं होता है और यह स्थिरता की ओर बढ़ सकता है।

ट्रेंड ट्रेडिंग

ट्रेंड ट्रेडिंग में ट्रेंड मूवमेंट की शुरुआत में ट्रेड शुरू करना और रिवर्सल पर इसे बंद करना शामिल है। ट्रेडर का मकसद ट्रेंड की शुरुआत का पता लगाना और बाज़ार में बदलाव को उलटफेर समझकर पोजीशन को जल्दी बंद करने से बचना है।

रणनीति का विवरण

फ़ॉरेक्स मार्केट में ट्रेडिंग करने की सबसे अच्छी रणनीति, कीमत स्थिर रहने या रुझान में बदलाव होने पर पोजीशन खोलना है। समय सीमा - H1। यह रणनीति विदेशी मुद्रा बाजार में इंट्राडे ट्रेडिंग और शेयर बाजारों में पोजीशन ट्रेडिंग, दोनों के लिए उपयुक्त है।

जोखिम स्तर

जोखिम स्तर मध्यम से नीचे है। मुख्य जोखिम पोजीशन का देर से खुलना है। नए ट्रेडर रुझान की शुरुआत से चूक सकते हैं और बाजार में तब प्रवेश कर सकते हैं, जब यह लगभग समाप्त हो चुका होता है। अगर आप नियमित रूप से चार्ट की निगरानी करते हैं, स्टॉप लॉस लगाकर मुनाफा कमाते हैं, तो कम जोखिम होता है।

रिवार्ड अनुपात

चुनी गई समय-सीमा और जोखिम उठाने की क्षमता पर निर्भर करता है। प्रति घंटे के अंतराल पर, आपको 24-48 घंटों से ज़्यादा समय का रुझान देखने को मिल सकता है। एसेट की कीमत में 80-100 अंकों की दैनिक उतार-चढ़ाव के साथ, आपको 50 अंक या उससे ज़्यादा का रुझान देखने को मिल सकता है।

ट्रेड की अवधि

समय-सीमा के आधार पर। H4 और उससे ऊपर के अंतराल पर, रणनीति मध्यम अवधि की हो जाती है। रुझान में बदलाव का पता लगाने के लिए नियमित रूप से चार्ट की निगरानी करें।

प्रवेश करने/बाहर निकलने का समय

प्रवेश:

रुझान समाप्त होने के संकेत: कैंडलस्टिक छोटी हो रही हैं और बाजार में स्थिरता आ रही है। रिवर्सल पैटर्न की उपस्थिति और विपरीत दिशा में ट्रेंड लाइन को पार करना ट्रेड शुरू करने का संकेत है।

जिस समय कीमत स्थिर स्तर को पार करती है, उसका संकेत इसकी सीमाओं के पार होने और लगातार बढ़ने वाली कैंडलस्टिक्स की उपस्थिति से मिलता है।

- ट्रेंड इंडिकेटर्स और ऑसिलेटर्स से सिग्नल प्राप्त करें: एलीगेटर, मूविंग एवरेज, मोमेंटम।

बाज़ार से धीरे-धीरे बाहर निकलें। कीमत में उतार-चढ़ाव अनुमानित दिशा में होने बाद, स्टॉप-लॉस को ब्रेक-ईवन लेवल पर लगाया जाता है। जब कीमत पूर्व-निर्धारित अंकों से ज़्यादा हो जाए, तो 50% ट्रेड बंद कर दें। उदाहरण के लिए, अगर आप 99% आश्वस्त हैं कि कीमत 20 पिप्स को पार करने तक वापस नहीं आएगी, तो यह आपका पहला लक्ष्य है। औसत सुधार स्तर के आधार पर, शेष 50% ट्रेड को 10-15 पिप्स ट्रेलिंग स्टॉप से सुरक्षित करें।

उदाहरण

हम एलीगेटर इंडिकेटर के संकेतों के आधार पर पोजीशन खोलते हैं।

संकेत मूविंग एवरेज का विचलन है। दो मामलों में, संकेत सही साबित हुए हैं, हालांकि तीसरे मामले में, तेजी से ऊपर की ओर बढ़ने की शुरुआत का संकेत मिलता है, लेकिन प्रवेश बिंदु निर्धारित नहीं किया गया है, क्योंकि मूविंग एवरेज का विचलन रोलबैक पर शुरू होता है। इसलिए, अतिरिक्त टूल की मदद से इंडीकेटर के सिग्नल को फ़िल्टर करना बेहतर है।

नुकसान और फ़ायदा

इसका फ़ायदा यह है कि यह नए ट्रेडर के लिए अच्छी रणनीति है। लंबे समय अंतराल पर, रुझान अपेक्षाकृत स्थिर होता है, निवेशक के पास स्थिति का आकलन करने का समय होता है, चार्ट पर लगातार नज़र रखने की ज़रूरत नहीं होती। 50% ट्रेड बंद होने के बाद, आपको चार्ट पर नज़र रखने की ज़रूरत नहीं होती। कोई व्यक्ति असतत, मामूली उतार-चढ़ाव से भी पैसे कम सकता है, जैसा कि ऊपर दिए गए उदाहरण में दिखाया गया है। नुकसान यह है कि ये संकेत अपेक्षाकृत दुर्लभ हैं। खासकर बड़े अंतराल पर। फ़ॉरेक्स मार्केट में मज़बूत रुझान बहुत कम देखने को मिलता है।

रेंज ट्रेडिंग

रेंज ट्रेडिंग में फ़ॉरेक्स मार्केट पर फ़्लैट ट्रेडिंग और चैनल ट्रेडिंग से जुड़ी रणनीतियां शामिल हैं। यह निम्नलिखित जानकारी पर आधारित हैं: ज़्यादातर कीमत में उतार-चढ़ाव निश्चित सीमा में होता है, जिसमें एक मीडियन होता है, जिसे मूविंग एवरेज से दिखाया जा सकता है। कीमत अपने औसत मूल्य की ओर बढ़ती है। जैसे-जैसे कीमत अपने औसत कीमत की ओर बढ़ती है, उसके बदलने की संभावना उतनी ही ज़्यादा होती है।

रणनीति का विवरण

इस रणनीति में ट्रेडिंग से जुड़े दो विकल्प शामिल हैं:

ब्रेकडाउन ट्रेडिंग: चैनल उन बिंदुओं के आधार पर बनाया जाता है, जहां कीमत में उतार-चढ़ाव सबसे ज़्यादा बार होता है। यदि सीमा पार हो गई है, तो ब्रेकडाउन की दिशा में ट्रेड शुरू किया जाना चाहिए।

चैनल ट्रेडिंग: चैनल चरम सीमाओं के आधार पर बनाया गया है - वह बिंदु जहां तक कीमत पहुंची, लेकिन उन्हें पार नहीं कर सकी। जब कीमत में उतार-चढ़ाव चैनल के बीच की सीमा पर होता है, तो ट्रेड खोला जाना चाहिए।

जोखिम स्तर

जोखिम मध्यम है। इसमें चैनल के गलत ब्रेकडाउन का जोखिम होता है। साथ ही, ट्रेड खुलने के बाद भी चैनल के ब्रेकडाउन की ओर कीमत के बढ़ते रहने का जोखिम होता है।

रिवार्ड अनुपात

समय-सीमा के आधार पर, दिन के दौरान, कीमत में 20-30 अंकों के 1-2 संकेत देखने को मिल सकता है।

ट्रेड की अवधि

यह रणनीति इंट्राडे, मध्यम और लंबी अवधि की रणनीतियों के लिए M30 अंतराल पर काम करती है। यह स्कैल्पिंग के लिए उपयुक्त नहीं है, क्योंकि कीमतें मिनट-दर-मिनट आधार पर तेजी से बढ़ती हैं, जिससे औसत तर्क का उल्लंघन होता है।

प्रवेश करने/बाहर निकलने का समय

विकल्प:

उच्च जोखिम। जब कीमत निश्चित सीमा से बाहर निकल जाए, तो ट्रेड शरू करें। ब्रेकडाउन एक ही दिशा (नीचे की ओर) में एसेट की कीमत तेजी से और लगातार बढ़ने का संकेत देता है। उलटफेर के मामूली संकेत पर ट्रेड बंद करें।

मध्यम जोखिम। कीमत निश्चित सीमा से बाहर निकलने और उसके मध्य सीमा की ओर लौटने के बाद ट्रेड शुरू करें। जब कीमत मध्य रेखा पर पहुंच जाए, तो उसे बंद कर दें।

मुख्य तकनीकी टूल:

झुकाव वाले या क्षैतिज चैनलों की सीमाओं को निर्धारित करने वाले लेवल, ट्रेंड लाइन।

चैनल पैटर्न: आयत, रेल, फ्लैग, आदि।

चैनल इंडीकेटर: बोलिंगर बैंड, एनवेलप, केल्टनर चैनल, डार्वस बॉक्स।

रिवर्सल इंडीकेटर: पिवट पॉइंट, हीट मैप।

- ओवरबॉट और ओवरसोल्ड ऑसिलेटर: स्टोकेस्टिक, MACD, RSI, CCI.

उदाहरण

मुख्य इंडीकेटर केल्टनर चैनल है, जिसका विस्तार गुणक 2 है। यह गुणक मान चैनल का विस्तार करता है, जिससे आप उन बिंदुओं को पता लगा सकते हैं, जिन तक कीमत अपेक्षाकृत कम ही पहुंचती है और इसलिए उलटफेर होने की सबसे ज़्यादा संभावना होती है। पुष्टिकरण टूल RSI ऑसिलेटर है।

संकेत यह है कि कीमत निश्चित सीमा से आगे बढ़ रही है और कीमत में उलटफेर हो रहा है। इस या अगली कैंडल पर, RSI को 70 या 30 के स्तर को छूना चाहिए। अगर ऐसा नहीं होता है, तो पोजीशन न खोलें। मध्य रेखा तक पहुंचने पर 50% पोजीशन वॉल्यूम बंद करें। बाकी 50% को 10-15 अंकों के ट्रेलिंग स्टॉप (H1 समय-सीमा के लिए) से सुरक्षित रखा जाना चाहिए।

1 - चैनल के बीच स्थित तीन मोमबत्तियां तेजी से बढ़ने का का संकेत देती हैं। फिर कीमत में उतार-चढ़ाव होना रुक जाता है और कीमत में उलटफेर होता है। RSI 70 अंक को छूता है। लाभप्रदता लगभग 40 अंक है।

2 – कीमत निश्चित सीमा से बाहर निकल जाती है, कीमत में उलटफेर होने के बाद उसी सीमा पर वापस आ जाती है। कोई उतार-चढ़ाव का पैटर्न देखने को नहीं मिलता है, इसलिए संकेत को कमज़ोर बताया जा सकता है, लेकिन RSI की ओर से इसकी पुष्टि की जाती है। लाभप्रदता लगभग 30 अंक है।

3 - स्थिति पिछली जैसी ही है। लाभप्रदता लगभग 15 अंक है।

4 - स्थिति पहले जैसी है, फिर भी संकेत गलत साबित हुआ है।

निश्चित सीमा के बाहर दिखने वाले रिवर्सल पैटर्न पर ध्यान देने की सलाह दी जाती है। अगर ऐसा नहीं है, तो कमज़ोर संकेत देखने को मिलता है।

इंडिकेटर के गुणक में बदलाव करके, आप प्रवेश की प्रक्रिया को बदल सकते हैं। उदाहरण के लिए, "1" के गुणक के साथ, आप निश्चित सीमा पार होने पर ट्रेड शुरू कर सकते हैं।

नुकसान और फ़ायदा

यह नए ट्रेडर के लिए उपयुक्त फ़ॉरेक्स ट्रेडिंग से जुड़ी स्पष्ट रणनीति है। नुकसान: चैनल की चौड़ाई निर्धारित करने वाले चैनल इंडीकेटर की सेटिंग्स को एडजस्ट करने में काफी समय लगता है।

डे ट्रेडिंग (इंट्राडे ट्रेडिंग)

स्वैप शुल्क बचाने के लिए ट्रेडिंग सत्र के दौरान किसी पोजीशन को खोलना और बंद करना डे ट्रेडिंग कहलाता है। आर आप मजबूत रुझान और नियमित रूप से चार्ट की निगरानी करने की अपनी क्षमता पर भरोसा रखते हैं, तो आप इस पोजीशन को रात भर बनाए रख सकते हैं।

रणीनीति का विवरण

बाजार में किसी पोजीशन के बने रहने की अवधि के अनुसार निर्धारित रणनीति को इंट्राडे ट्रेडिंग कहा जाता है। उदाहरण के लिए, इंट्राडे ट्रेडिंग में स्कैल्पिंग, स्विंग ट्रेडिंग और ट्रेंड से जुड़ी रणनीतियां शामिल हैं। उपयुक्त समय-सीमा М5-Н1 है।

जोखिम स्तर

यह चुनी गई इंट्राडे ट्रेडिंग के प्रकार पर निर्भर करता है। स्कैल्पिंग में ज़्यादा जोखिम होता है, स्विंग ट्रेडिंग में मध्यम जोखिम होता है और ट्रेंड रणनीतियों में मध्यम से कम जोखिम होता है।

रिवार्ड अनुपात

स्कैल्पिंग में, प्रति दिन लाभप्रदता 100 या उससे ज़्यादा अंक तक पहुंच सकती है। अगर एसेट की कीमत में उतार-चढ़ाव 70 से 100 अंक के बीच है, तो ट्रेंड ट्रेडिंग से जुड़ी रणनीति से 30 से 50 अंक का मुनाफा होगा।

ट्रेड की अवधि

डे ट्रेडिंग से तात्पर्य अल्पकालिक रणनीतियों से है, जिसमें मध्यम अवधि में बदलाव का विकल्प भी शामिल होता है।

प्रवेश करने/बाहर निकलने का समय

कोई स्पष्ट नियम नहीं हैं। स्कैल्पिंग में ऑसिलेटर और पैटर्न का इस्तेमाल किया जा एकता है। कीमत में उतार-चढ़ाव प्रवेश/निकास के दौरान होता है। ट्रेंड ट्रेडिंग में, ट्रेंड इंडिकेटर का इस्तेमाल करें। ये स्थिरता से बाहर निकलने या रुझान के साथ-साथ कीमत में बदलाव को भी दिखाते हैं। प्रवेश और निकास बिंदु, कीमत में गिरावट, मूविंग एवरेज के संकेत आदि पर आधारित होते हैं।

उदाहरण

किसी ट्रेंड के उलटफेर के लिए मजबूत संकेत की तलाश करना या स्थिर बाजार से बाहर निकलना इंट्राडे ट्रेडिंग के विकल्पों में से एक है। इसकी पुष्टि ग्राफिक या फंडामेंटल विश्लेषण के आधार पर की जाती है। इस स्थिति में, 5 से 8 मोमबत्तियों के मूवमेंट से मुनाफा कमा सकते हैं।

EUR/USD करेंसी पेयर के प्रति घंटे के अंतराल पर, हम ऊपर की ओर उल्लेखनीय रुझान देख सकते हैं। यह जल्द या बाद में समाप्त होनी चाहिए। हम इसके सुधारों के अनुसार ट्रेंड लाइन बनाते हैं। ऊपर की ओर रुझान बनने पर, दो शीर्षों वाला एक हॉरिजॉन्टल कॉरिडोर बनता है। 14:00 बजे, एक छोटी लाल मोमबत्ती दिखती है, जिसका मतलब है कि कीमत रजिस्टेंस लेवल को पार नहीं सकती है। क्रेता और विक्रेता के बीच संतुलन यह दर्शाता है कि खरीदार थक चुके हैं।

15.00 बजे मजबूत मंदी वाली कैंडलस्टिक दिखाई दी। यह कैंडलस्टिक अपट्रेंड ट्रेंड लाइन को पार करता है - यह प्रारंभिक संकेत है। इसके बाद, कीमत सपोर्ट लेवल को पार करती है - यह शॉर्ट पोजीशन खोलने का संकेत है। बड़ी डाउनवर्ड कैंडलस्टिक की पुष्टि मौलिक कारक के आधार पर भी की जाती है - अगस्त माह के लिए अमेरिका में मुद्रास्फीति के आंकड़े घोषित किए गए। यह पूर्वानुमानों के अनुरूप था और उच्च स्तर (8% से ज़्यादा) पर रहा। इसका मतलब है कि फ़ेडरल रिजर्व बोर्ड जल्द ही छूट दर बढ़ाएगा, जिससे USD की कीमत मजबूत होगी।

हम ट्रेड को या तो स्वैप शुल्क लगने से पहले या डाउनट्रेंड धीमा होने के बाद दो लगातार रिवर्सल कैंडल्स के दिखने पर बंद कर देते हैं। इस फॉरेक्स रणनीति में न्यूनतम जोखिम के साथ लाभ लगभग 25 अंक था।

फ़ायदा और नुकसान

इसका फ़ायदा यह है कि यह स्केलिंग से लेकर ट्रेंड, काउंटर ट्रेंड या फंडामेंटल एनालिसिस के आधार पर ट्रेडिंग करने तक किसी भी ट्रेडिंग स्टाइल के लिए उपयुक्त है। साथ ही, इससे स्वैप शुल्क की भी बचत होती है। इसका नुकसान यह है कि चार्ट की लगातार निगरानी करने की ज़रूरत होती है।

रिट्रेसमेंट ट्रेडिंग

यह रणनीति स्विंग ट्रेडिंग का एक प्रकार है, लेकिन यह इंडीकेटर के यूनिक ग्रुप, यानी फिबोनाची टूल पर आधारित है। किसी भी रुझान में सुधार होता है और उनकी गहराई अक्सर गोल्डन सेक्शन अनुपात से मेल खाती है। ऐसे सुधार स्तर ज़्यादा और कम महत्वपूर्ण हैं। साथ ही, जब रुझान की दिशा में बदलाव का संकेत दूरवर्ती सुधारात्मक स्तरों में गिरावट से मिलता है। इसके अलावा, फिबो सुधार स्तरों का उपयोग स्टॉप लॉस और टेक प्रॉफिट लगाने के लिए किया जाता है।

रणनीति का विवरण

पहले सुधार की शुरुआत के बाद, फिबोनाची ग्रिड चरम सीमा से शुरू होकर प्रवृत्ति की शुरुआत पर समाप्त होता है। 23.6% स्तर पहला कमज़ोर स्तर है। जिस स्तर पर सुधार समाप्त होने की सबसे ज़्यादा संभावना है, वह स्तर 38.2% है। अगर कीमत रुझान की दिशा में उलट जाती है, तो "0" पॉइंट पर टेक प्रॉफिट वाला ट्रेड शुरू करना चाहिए। अगर कीमत एक नई चरम सीमा पहुंचती है, तो "0" अपने स्तर पर चला जाता है।

जोखिम स्तर

जोखिम मध्यम है। लेवल बनने की विधि गणितीय है, इसलिए इस बात की संभावना हमेशा बनी रहती है कि अलग-अलग स्तरों के बीच कीमत में उलटफेर होगा या लक्षित मुनाफा नहीं मिलेगा।

रिवार्ड अनुपात

समय-सीमा पर निर्भर करता है। H1 समय सीमा पर सुधार स्तरों के बीच की दूरी 15-35 अंक हो सकती है।

ट्रेड की अवधि

यह रणनीति इंट्राडे, मध्यम और लंबी अवधि की ट्रेडिंग के लिए उपयुक्त है।

प्रवेश करने/बाहर निकलने का समय

सुधार स्तर से रुझान की दिशा में कीमत में उछाल प्रवेश बिंदु कहलाता है। प्रॉफिट को रुझान के अगले स्तर या पॉइंट "0" पर सेट किया जाना चाहिए। स्टॉप लॉस सुधार की दिशा में अगला स्तर है। अतिरिक्त संकेतक उलटफेर की पुष्टि करने वाले पैटर्न और ऑसिलेटर हैं।

उदाहरण

पहले सुधार के बाद, फिबो ग्रिड बनता है (नीली रेखाएं इसके बनने की चरम सीमा है)।

सुधार का निर्धारण काउंटर ट्रेंड की ओर जाने वाले मोमबत्तियों की संख्या से होता है। पहले मामले में, कोई सुधार नहीं हुआ है, क्योंकि 0.38 के स्तर की जांच सिर्फ़ शैडो के अनुसार की गई थी और 0.23 स्तर के आसपास की बाद की गतिविधियां छोटी मोमबत्तियों से बनी हैं। दूसरी स्थिति में, इसमें ऊपर की ओर बढ़ने वाला पैटर्न है तथा 0.5 के स्तर को छूने का स्पष्ट संकेत है। - आप लॉन्ग पोजीशन खोल सकते हैं। संकेत की पुष्टि इस तथ्य से होती है कि 0.5 का स्तर दो बार पहुंचा है। स्तर 0 पर, हम 50% ट्रेड बंद कर देते हैं। साथ ही, शेष 50% को ट्रेलिंग स्टॉप के साथ सुरक्षित करते हैं, जिसकी लंबाई 0.23 और 0.23 के बीच की दूरी के बराबर होती है।

जैसे-जैसे रुझान बढ़ता है, वैसे-वैसे हम फिबो ग्रिड को बढ़ाते हैं।

ध्यान दें कि कीमत में उतार-चढ़ाव कुछ समय के लिए 0.23 और 0.38 स्तर के बीच होता है। इसके बाद, 0.5 के स्तर पर पहुंच जाता है, जहां से यह ऊपर की ओर बढ़ता है। 0.23 और 0.38 स्तर के किसी भी उछाल पर ट्रेड शुरू किए जा सकते हैं।

फ़ायदा और नुकसान

इस रणनीति के पीछे तर्क यह है कि यह विपरीत मानसिकता पर आधारित है। ज़्यादातर ट्रेडर को यकीन है कि फिबो स्तर काम करते हैं और इसलिए पेंडिंग ऑर्डर देने के लिए उनका इस्तेमाल करते हैं। ऑर्डर भी काम करते हैं और तदनुसार, फिबो विधि काम करती है। इस टूल का मुख्य लाभ इसकी आसानी से समझ में आने वाली अवधारणा है। इसका नुकसान यह है कि सबसे शक्तिशाली स्तरों की पहचान करने के लिए आपको अपनी धारणा में सुधार करने की ज़रूरत होती है।

ब्लैडरनर ट्रेड

यह रणनीति मूविंग एवरेज के आधार पर बनाई गई है। यह ट्रेंड मूवमेंट की शुरुआत का सुझाव देती है। यह सिस्टम नए लोगों के लिए बहुत बढ़िया है, क्योंकि इसमें संकेतों को समझना काफी आसान है। सबसे अच्छे टाइमफ़्रेम M30-H1 हैं। रणनीति टूल: EMA (20), लेवल और ब्रेकआउट पैटर्न।

रणनीति का विवरण

रणनीति की अवधारणा 4 मुख्य स्थितियों पर आधारित है:

समेकन क्षेत्र से बाहर निकलने का संकेत तब मिलता है, जब कीमत पार्श्व चैनल की सीमा को पार कर जाती है।

ब्रेकडाउन पैटर्न। उदाहरण के लिए, ब्रेकडाउन की दिशा में 3 कैंडल।

मूविंग एवरेज का ब्रेकडाउन। समेकन क्षेत्र में गिरावट के बाद, मोमबत्ती को मूविंग एवरेज के ऊपर/नीचे बंद होना चाहिए। बाकी कैंडल भी EMA (20) के ऊपर/नीचे बंद होनी चाहिए।

जांच। कीमत मूविंग एवरेज पर वापस आकर उसे छूती है। फिर कीमत में उछाल आता है और रुझान की दिशा में आगे बढ़ता है।

EMA टेस्टिंग से यह पुष्टि होती है कि मज़बूत ट्रेंड शुरू हो चुका है।

जोखिम स्तर

जोखिम अपेक्षाकृत कम है। इस रणनीति में एक साथ कई टूल का इस्तेमाल किया गया है। इससे स्थिरता से बाहर निकलने और रुझान की शुरुआत की पुष्टि होती है। संकेत दुर्लभ हैं, लेकिन प्रभावी हैं।

रिवार्ड अनुपात

30 से 50 और उससे ज़्यादा अंक होने पर, यह ट्रेड ट्रेलिंग स्टॉप के ज़रिए बंद होता है।

ट्रेड की अवधि

इसका उद्देश्य ट्रेंड से ज़्यादा से ज़्यादा लाभ उठाना है। M30-H1 टाइमफ्रेम पर, आप अपेक्षाकृत दुर्लभ लेकिन सटीक संकेतों का इस्तेमाल करके, इंट्राडे में ट्रेड बंद कर सकते हैं और स्वैप पर बचत कर सकते हैं।

प्रवेश करने/बाहर निकलने का समय

मूविंग एवरेज की जांच करने के बाद और रुझान की दिशा में नए मूवमेंट के शुरू होते ही ट्रेड खोलें। ट्रेड बंद करना पूरी तरह से ट्रेडर के विवेक पर निर्भर करता है।

उदाहरण

स्पष्ट रजिस्टेंस लेवल और अस्पष्ट सपोर्ट लेवल के साथ, कीमत एक तरफ बढ़ रही है। पहले (लाल) सपोर्ट लेवल पर गलत ब्रेकआउट हुआ है; EMA की जांच किए बिना, कीमत इससे ऊपर की ओर बढ़ती है।

अगले ब्रेकडाउन में, सिस्टम की पहली तीन शर्तें पूरी होती हैं:

कीमत EMA से नीचे होती है।

पॉइंट 1 पर, हॉरिजेंटल रेंज से बाहर निकलने का संकेत मिलता है।

पॉइंट 2 पर एक ट्रेंड पैटर्न बनता है - तीन लगातार अवरोही कैंडल की बॉडी लगातार बढ़ती जा रही है।

पॉइंट 3 पर कीमत लगभग EMA पर पहुंच गई - यह चौथा पुष्टि करने वाला संकेत है। हम पहले नीले तीर पर शॉर्ट पोजीशन खोल सकते हैं। बिंदु 4 अंतिम पुष्टि है कि कीमत अब EMA को मजबूती से छू रही है। यह स्पर्श बिंदु ट्रेसिंग सपोर्ट लेवल से मिलता-जुलता है। यह अब रजिस्टेंस में बदल गया है। दूसरा नीला तीर एक मोमबत्ती की ओर इंगित करता है, जिसके बाद आप आसानी से शॉर्ट ट्रेड शुरू कर सकते हैं।

पोजीशन बंद करने के विकल्प:

H1 अंतराल पर, हम 30-50 अंकों का मुनाफा कमाने के बाद 50% ट्रेड बंद कर देते हैं। साथ ही, बाकी 15-20 अंकों को ट्रेलिंग स्टॉप के ज़रिए सुरक्षित कर लेते हैं।

जब अगली साइडवेज सीमा दिखती है।

जब कीमत EMA को निचले हिस्से से ऊपर की ओर छूती है।

फ़ायदा और नुक्सान

इस रणनीति का लाभ सिग्नल के समझने योग्य तर्क में निहित है। ट्रेंड पैटर्न वाले समेकन क्षेत्र में गिरावट की पुष्टि मूविंग एवरेज से की जाती है। यह मजबूत संकेत है। दूसरी ओर, फ़ॉरेक्स बाज़ार पूरी तरह से स्पष्ट नहीं होता है। इसलिए अलग-अलग अवधियों के साथ परीक्षण किए बिना या अन्य इंडीकेटर को जोड़े बिना सिर्फ़ EMA (20) पर भरोसा करना जोखिम भरा है। इसलिए, मैं इस रणनीति की अवधारणा को लागू करने का सुझाव देता हूं, लेकिन इसे चयनित एसेट और समय-सीमा के लिए संशोधित करना चाहिए।

पॉप 'एन' स्टॉप ट्रेड

यह साइडवेज मूवमेंट के बाद ट्रेड शुरू करने की पारंपरिक रणनीति है, जिसमें ऊपर और नीचे की ओर स्पष्ट रुझान दिखता है। कुछ समय के लिए कीमत में संकीर्ण सीमा के भीतर उतार-चढ़ाव होता है, जिसके बाद यह रजिस्टेंस या सपोर्ट लेवल को पार करती है, जिससे रुझान की शुरुआत का संकेत मिलता है।

रणनीति का विवरण

कीमत स्थिर रहने का मतलब है कि बाजार अनिश्चितता की स्थिति में है। उदाहरण के लिए सप्ताहांत या समाचार रिलीज़ से पहले, यह ट्रेंड मूवमेंट में अस्थायी राहत के रूप में दिख सकता है, जिसके परिणामस्वरूप ट्रेंड जारी रहता है। इसका मतलब है कि रुझान थम चुका है और कीमतों को विपरीत दिशा में जाने की उम्मीद है। चैनल सीमाओं के ब्रेकआउट का मतलब ट्रेंड की शुरुआत से है, जहां पोजीशन खोली जानी चाहिए। यह रणनीति नए लोगों के लिए उपयुक्त है, बशर्ते कि H1 समय-सीमा पर रूढ़िवादी जोखिम प्रबंधन हो।

जोखिम स्तर

निम्न वजह से जोखिम मध्यम है:

फ्लैट चैनल का ब्रेकडाउन गलत हो सकता है। संकेत की पुष्टि करने के लिए, आप चैनल, ट्रेंड इंडिकेटर और ऑसिलेटर पर वापस लौटने के लिए मूल्य-निर्धारण (चैनल बॉर्डर का ब्रेकआउट, उस पर वापस आना और ब्रेकडाउन की दिशा में उछाल) कर सकते हैं।

फ़्लैट कॉरिडोर में शायद ही कभी समानांतर सीमाएं और स्पष्ट चरम सीमाएं मौजूद होती हैं। अगर कोई रजिस्टेंस/सपोर्ट बनने की चरम सीमा को चुनने में गलती करता है, तो ट्रेड बहुत जल्दी या बहुत देर से खुल सकता है।

रिवार्ड अनुपात

मजबूत रुझान होने पर, आप 50-70 अंक से ज़्यादा कमा सकते हैं। लेकिन जब आप 20-25 अंकों का मुनाफा कम लेते हैं, तो कुछ ट्रेड को बंद करना बेहतर होता है।

ट्रेड की अवधि

कई घंटों से लेकर कई दिनों तक। ट्रेंड मूवमेंट कम से कम 8-10 कैंडल तक रहता है। आप स्वैप शुल्क लगने से पहले ही ट्रेड को बंद कर सकते हैं या ट्रेलिंग स्टॉप के ज़रिए ट्रेड को सुरक्षित रखकर रुझान का ज़्यादा से ज़्यादा फ़ायदा उठा सकते हैं।

प्रवेश करने/बाहर निकलने का समय

प्रारंभिक चार्ट: एक साइडवेज मूवमेंट है और महत्वपूर्ण रजिस्टेंस/सपोर्ट लेवल बनाए जा सकते हैं। शैडो के अनुसार कीमतों में छोटी-मोटी गिरावट को स्वीकार किया जा सकता है। प्रारंभिक संकेत: कीमत इस लेवल को पार करने के बाद, आगे बंद हो जाती है। कैंडल की बॉडी अपेक्षाकृत बड़ी होती है। दूसरी कैंडल ब्रेकआउट की दिशा में आगे बढती है। साथ ही, उसकी बॉडी, ब्रेकआउट कैंडल जैसी ही होती है। तीसरी कैंडल पर पोजीशन खोलें।

जोखिम को कम करने के लिए, आप स्थानीय सुधार और रुझान की दिशा में मूल्य में उतार-चढ़ाव (देर से प्रवेश) की प्रतीक्षा कर सकते हैं। आप जोखिम बढ़ा सकते हैं और ब्रेकआउट (दूसरी कैंडल) के बाद अगली कैंडल पर ट्रेड खोल सकते हैं। जल्दी प्रवेश, लेकिन ज्यादा लाभ। अन्य 50% को 15-20 अंक से ज़्यादा या औसत ट्रेंड सुधार की सीमा से कुछ ज्यादा का ट्रेलिंग स्टॉप लगाकर सुरक्षित रखना चाहिए।

उदाहरण

पहले हमें स्थिर सीमा के बारे में पता लगाने की ज़रूरत होती है।

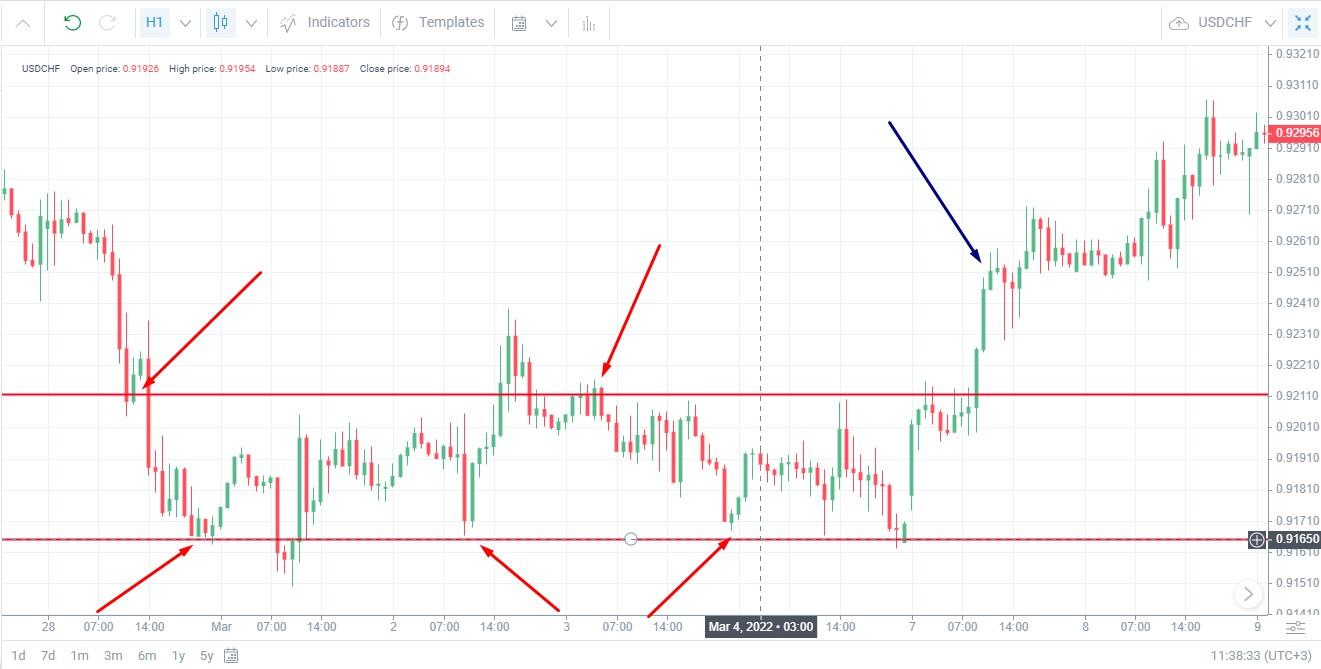

तुलनात्मक रूप से मामूली गिरावट के बाद, कीमत में उतार-चढ़ाव शुरू हो गया और काफी अस्थिरता आ गई। तीर से दिखाए गए तीन बिंदुओं का इस्तेमाल करके, सपोर्ट लेवल बनाया जा सकता है। रजिस्टेंस लेवल कम स्पष्ट होता है, लेकिन चार्ट से पता चलता है कि इसे सही ढंग से बनाया गया है - लेवल बनने के बाद, कीमत में कई बार उतार-चढ़ाव हुआ।

रुझान बढ़ने का संकेत:

कीमत रजिस्टेंस लेवल तक पहुंचती है, उससे उछलती है और कीमत इसकी दिशा में आगे बढ़ना जारी रखती है। साइडवेज़ कैंडल की बॉडी छोटी होती है। यह कम ट्रेडिंग वॉल्यूम और थोड़ी राहत का संकेत देती हैं।

कीमत रजिस्टेंस लेवल को पार करती है। ब्रेकडाउन कैंडल की बॉडी बड़ी होती है और यह लेवल के बाहर लगभग पूरी तरह से बंद हो जाता है। यहां आप एक ट्रेड खोल सकते हैं। लेकिन फ्लैट सेक्शन के बीच में गलत ब्रेकडाउन का उदाहरण दिखाता है कि लगातार दो बढ़ती हुई कैंडल भी ट्रेंड की गारंटी नहीं देती हैं।

गिरावट के बाद, तीसरा कैंडल तेजी वाला कैंडल है। कीमत से ऊपर है। यह पुष्टि.करण संकेत है। आप लॉन्ग पोजीशन खोल सकते हैं।

कृपया ध्यान दें कि पोजीशन खुलने के बाद, नीचे की ओर लंबी शैडो वाली दो लाल कैंडल दिखाई दी। अगर स्टॉप लॉस कम है, तो ट्रेड जल्दी बंद हो सकता है और पैसे की हानि हो सकती है।

फ़ायदा और नुकसान

इसका फ़ायदा यह है कि रणनीति और ट्रेडर के व्यवहार का तर्क स्पष्ट है। इसका नुकसान यह है कि इसके शुरू होने के तुरंत बाद ही गलत ब्रेकआउट और रुझान में उलटफेर हो सकता है। लेवल बनाना काफी जटिल है। यह बात ऊपर दिए गए चार्ट में स्थानीय ब्रेकआउट से स्पष्ट है।

प्रोफेशनल के लिए फ़ॉरेक्स ट्रेडिंग जुड़ी बेहतर रणनीति

इस सेक्शन में, हम उन ट्रेडर के लिए विदेशी मुद्रा से जुड़ी रणनीतियों पर चर्चा करेंगे, जो तकनीकी और मौलिक विश्लेषण की मूल बातों से परिचित हैं और अपने मुनाफे को बढ़ाने के विकल्पों की तलाश कर रहे हैं। इन प्रणालियों की कुछ सामान्य विशेषताएं हैं:

जोखिम का स्तर बढ़ जाता है। हालांकि, ज्यादा लगातार संकेत से आपको रणनीति की औसत मासिक लाभप्रदता बढ़ाने में मदद मिलती है।

वित्तीय साधनों के ज़्यादा जटिल संयोजन पर ध्यान देने और त्वरित प्रतिक्रिया की ज़रूरत होती है।

संकेतों की कम स्पष्ट व्याख्या, ट्रेडिंग सिस्टम को लचीलापन प्रदान करती है। कम स्पष्ट संकेतों के आधार पर बाजार में प्रवेश करना ट्रेडर के विवेक पर निर्भर करता है, लेकिन इस दृष्टिकोण से आपको "वर्तमान रुझान से आगे" ट्रेडिंग शुरू करने और ज़्यादा पैसा कमाने में मदद मिलती है।

किसी ट्रेडिंग सिस्टम को शुरू करने से पहले, यह पक्का करे लें कि इसकी जांच रणनीति परीक्षक की ओर से की गई है।

न्यूज़ ट्रेडिंग

ट्रेडिंग सिस्टम का यह समूह मौलिक विश्लेषण पर आधारित होता है। सांख्यिकीय डेटा की रिलीज़ से निवेशकों की राय पर काफी असर पड़ सकता है। उदाहरण के लिए, ट्रेडर की अपेक्षाओं को पूरा करने वाली सकारात्मक वित्तीय रिपोर्टों के प्रकाशन से कंपनी के शेयर की कीमत में बढ़ोतरी हो सकती है

रणनीति का विवरण

मुख्य टूल इकोनोमिक कैलेंडर है, जिसमें वित्तीय विवरण जारी करने का कार्यक्रम शामिल है। अगर आंकड़े अपेक्षा से बेहतर आते हैं, तो एसेट की कीमत बढ़ जाती है और अगर आंकड़े अपेक्षा पर खरे नहीं उतरते हैं, तो इसमें गिरावट आती है। भले ही, आंकड़े सकारात्मक हों। घोषणा से कुछ मिनट पहले, दोनों दिशाओं में पेंडिंग आर्डर दिए जाते हैं। जब किसी उलटफेर का पहला संकेत मिलता है, तो रुझान के अंत में ट्रेडिंग बंद कर दी जाती है।

जोखिम स्तर

इस रणनीति को कई वजह से उच्च जोखिम वाला माना जाता है:

लोगों की प्रतिक्रिया का सटीक अनुमान लगाना हमेशा संभव नहीं होता। इससे पहले कि वह मूवमेंट की दिशा तय करे, कीमत दोनों दिशा में कई कैंडल को पार कर सकती है, जिसके परिणामस्वरूप गलत पेंडिंग ऑर्डर या स्टॉप लॉस हो सकता है।

ज़्यादा उतार-चढ़ाव होने के कारण, स्प्रेड तेजी से बढ़ता है और स्लिपेज होता है। इसका कारण बॉय और सेल ऑर्डर के अनुपात में बदलाव है।

ट्रेडर को वास्तविक समय में जानकारी उपलब्ध होनी चाहिए। कई पोर्टल 10-15 मिनट की देरी से आंकड़े प्रकाशित करते हैं।

नए ट्रेडर को सलाह दी जाती है कि वे समाचार जारी होने से 30 मिनट पहले ट्रेडिंग बंद कर दें और आंकड़े जारी होने के 30 मिनट बाद तक ट्रेडिंग फिर से शुरू न करें।

रिवार्ड अनुपात

बाज़ार में उतार-चढ़ाव और इसकी अवधि के आधार पर, आप औसतन 1-4 घंटों के भीतर 30-50-80 अंक का लाभ पा सकते हैं।

ट्रेड की अवधि

आर्थिक आंकड़ों से जुड़ी खबरों का बाजार पर अल्पकालिक असर पड़ता है। पहले कुछ घंटों में, उतार-चढाव में बढ़ोतरी देखी गई है - यह H1 अंतराल पर 3-5 कैंडल है। कभी-कभी समाचार से दीर्घकालिक मंदी का रुझान हो सकता है। उदाहरण के लिए, महामारी के दौरान वैश्विक जीडीपी के नकारात्मक पूर्वानुमानों की वजह से अमेरिकी स्टॉक इंडेक्स में दीर्घकालिक गिरावट आई।

प्रवेश करने/बाहर निकलने का समय

विश्वसनीय जानकारी का मुख्य साधन कोई भी ऑनलाइन स्रोत है। इंडीकेटर एक माध्यमिक भूमिका निभाते हैं, क्योंकि समाचार कीमतों को तेज़ी से रुझान के विपरीत ले जा सकते हैं।

उदाहरण

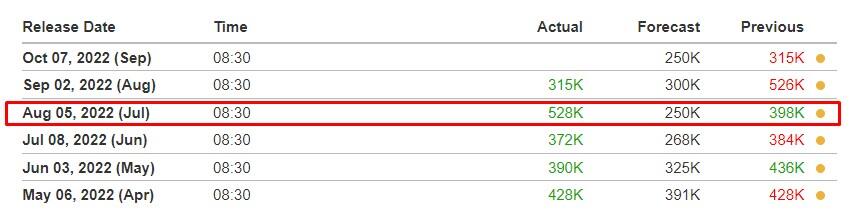

आइए नॉन फॉर्म पेरोल (एनएफपी) पर एक नजर डालें। अमेरिकी रोजगार रिपोर्ट हर माह के पहले शुक्रवार को प्रकाशित होती है। यदि वास्तविक आंकड़ा अनुमान से काफी अलग है, तो USD/EUR दर बढ़/घट सकती है।

1. आइए सबसे पहले इकोनोमिक कैलेंडर का विश्लेषण करते हैं:

8 जुलाई की रिपोर्ट के अनुसार, नौकरियों की संख्या में 372,000 की बढ़ोतरी हुई है, जिसके बाद यह आंकड़ा संशोधित हो कर 398,000 हो गया। विश्लेषकों के अनुसार विकास दर 398,000 से घटकर 250,000 होने की उम्मीद थी। लेकिन वास्तविक आंकड़ा 528,000 ही रहा। इसका मतलब है कि अमेरिकी आर्थिक विकास ने विश्लेषकों की निराशाजनक भविष्यवाणी को गलत साबित कर दिया।

2. 5 अगस्त को रिपोर्ट के प्रकाशन से 5 मिनट पहले (मास्को समय के अनुसार,15:25 बजे), हम 4-अंकों में 5-7 अंक के अंतर पर M5 समय-सीमा पर लंबित खरीद/बिक्री स्टॉप ऑर्डर लगाते हैं। इस तथ्य के आधार पर कि अगर पूर्वानुमान और वास्तविक आंकड़े में बड़ा अंतर है, तो कोई एक लंबित ऑर्डर निष्पादित होगा।

सकारात्मक डेटा के कारण डॉलर की कीमत में तुरंत बढ़ोतरी होती है, जिसके कारण EUR/USD एक्सचेंज में गिरावट आती है और सेल स्टॉप ऑर्डर ट्रिगर होता है। जब पहला रिवर्सल कैंडल या कोई रिवर्सल पैटर्न दिखता है (इस स्थिति में, एक पिन बार) तो हम ट्रेड बंद कर देते हैं। 40 मिनट में मुनाफा लगभग 70 अंक था।

फ़ायदा और नुकसान

फ़ायदा - आपको तकनीकी विश्लेषण का इस्तेमाल करने की ज़रूरत नहीं है। यह नए ट्रेडर के लिए जटिल हो सकता है। नुकसान यह है कि आपको हर समय खबरों के बारे में पता होना चाहिए और समझना चाहिए कि कौन-सी खबर सबसे ज़्यादा असर डाल सकती है।

स्कैल्प ट्रेडिंग (स्कैल्पिंग)

स्कैल्पिंग एक उच्च-आवृत्ति वाली ट्रेडिंग रणनीति है, जिसमें कई अंकों की लाभप्रदता के साथ ट्रेड शुरू करना शामिल है। उच्च अस्थिरता और तरलता वाले एसेट स्केलिंग के लिए सबसे उपयुक्त हैं। पहले संकेत पर पोजीशन को बंद कर या बदल कर ट्रेडर कीमत में अल्पकालिक उतार-चढ़ाव का लाभ उठाते हैं। इसलिए, स्केलिंग के लिए सबसे अच्छा खाता प्रकार ECN है, जहाँ स्प्रेड शून्य के करीब होता है और ज़्यादा तरलता के कारण कोई स्लिपेज नहीं होता है।

रणनीति का विवरण

स्कैल्पिंग के लिए सबसे ज़्यादा इस्तेमाल की जाने वाली समय-सीमाएं M5-M15 हैं, जबकि M1 का इस्तेमाल कम बार किया जाता है। बाज़ार में ट्रेड शायद ही कभी 30 मिनट या कई घंटों से ज़्यादा समय तक चलता है। स्पष्ट रुझान होने पर, स्कैल्पिंग आसानी से इंट्राडे ट्रेडिंग में बदल सकती है। दिन भर में, स्कैल्पर कई दर्जन ट्रेड खोलते हैं। साथ ही, कई एसेट के चार्ट की निगरानी करते हैं, जिनका स्पष्ट रूप से प्रत्यक्ष या अप्रत्यक्ष संबंध होता है।

जोखिम स्तर

जोखिम ज़्यादा है। नुकसान का मुख्य जोखिम पूर्वानुमान की जटिलता के कारण है। अल्पावधि अंतराल पर कोई स्थिर रुझान नहीं हैं। नियमित ट्रेडर से स्टॉप ऑर्डर एकत्र करने वाले बाज़ार निर्माताओं के प्रभाव में, कीमत में कभी भी उतार-चढ़ाव हो सकता है। अल्पावधि पर, हाई फ्रीक्वेंसी ट्रेडिंग (HFT) रोबोट का अक्सर इस्तेमाल किया जाता है, जिससे रखे गए और हटाए गए ऑर्डर के वॉल्यूम के कारण रुझान में अनिश्चितता और अस्थिरता आ सकती है।

रिवार्ड अनुपात

स्प्रेड को ध्यान में रखते हुए, प्रति ट्रेड औसतन लाभ 3-5 अंक है। ट्रेडिंग घाटे को ध्यान में रखते हुए, स्केलपर की आय शुद्ध लाभ के 100 अंक से ज़्यादा हो सकती है।

ट्रेड की अवधि

स्कैल्पिंग एक प्रकार की अल्पकालिक ट्रेडिंग है।.

प्रवेश करने/बाहर निकलने का समय

स्कैल्पिंग से जुडी रणनीति से यह तय होता है कि किस तरह के इंडीकेटर का इस्तेमाल किया जाता है। उदाहरण के लिए, प्रमुख स्तरों से सुधार का संकेत देने के लिए ट्रेंड लाइन या रजिस्टेंस/सपोर्ट लाइन का इस्तेमाल किया जाएगा। दूसरा विकल्प चैनल के भीतर ट्रेडिंग करना है। यहां मुख्य इंडीकेटर एक चैनल इंडीकेटर है। ट्रेडिंग उस समय शुरू की जाती है, जब कीमत निश्चित अवधि में मध्य मूल्य (चैनल के मध्य) की ओर बढ़ना शुरू करती है। जब कोई उलटफेर संकेत दिखाई देता है या कई अंकों का लाभ होता है, तो ट्रेडिंग बंद कर दी जाती है।

उदाहरण

स्कैल्पिंग करने का सबसे अच्छा समय तब होता है, जब मौलिक अस्थिरता होती है या मार्केट एक जैसा रहता है। ट्रेंड मूवमेंट के दौरान, स्कैल्पिंग, स्विंग ट्रेडिंग में बदल जाती है। इसलिए, स्कैल्पर का मकसद उस क्षण का पता लगाना है, जहां कीमत में उतार-चढ़ाव की सीमा अचानक बढ़ जाती है।

स्क्रीनशॉट से 7 घंटे की समय-सीमा में 9 काफी ज़्यादा अल्पकालिक उतार-चढ़ाव (लाल रेखाएं) और तीन काल्पनिक लाभहीन मूवमेंट (नीली रेखाएं) का पता चलता है। लाभदायक मूवमेंट में एनगल्फिंग और पिन बार पैटर्न होते हैं। अगर स्कैल्पर किसी निश्चित मूवमेंट के 50% पर स्प्रेड को घटाकर लाभ कमाता है, तो हर बार ट्रेडिंग करने पर 7-10 अंक मिलेगा।

फ़ायदा और नुकसान

इस रणनीति का यह फ़ायदा है कि इससे किसी भी प्रकार का एसेट, किसी भी समय-सीमा और किसी भी स्थिति में, यहां तक कि स्थिर बाजार में भी लाभ कमाने का अवसर मिलता है। स्कैल्पिंग को हमेशा किसी अन्य प्रकार की रणीनीति में बदला जा सकता है। नकारात्मक पक्ष यह है कि आपको निरीक्षण करने और बहुत अधिक सोच-विचार करने की ज़रूरत होती है। इससे ज़्यादा से ज़्यादा लाभ मिलता है। इसलिए, ट्रेडर को हर मिनट बाजार की निगरानी करते हुए, यथासंभव ज़्यादा से ज़्यादा लाभदायक ट्रेड खोलने का प्रयास करना चाहिए।

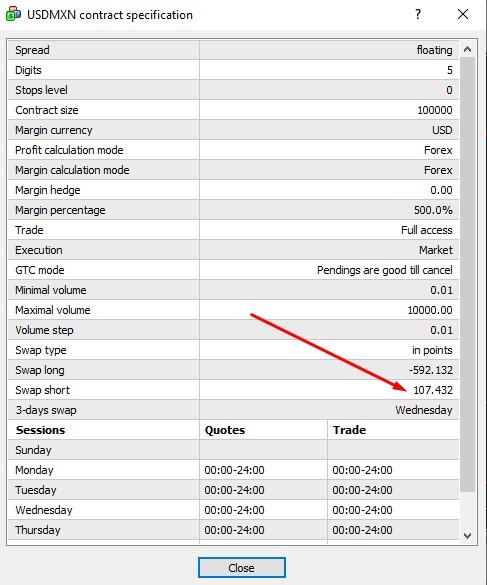

कैरी ट्रेडिंग

केंद्रीय बैंकों की दरों में अंतर से पैसे कमाने की रणनीति को कैरी ट्रेडिंग कहा जाता है। यदि ट्रेडिंग के दिन के भीतर कोई ट्रेड बंद नहीं होता है, तो हर ब्रोकर पर कमीशन लगाया जाता है या काट लिया जाता है, जिसे स्वैप के रूप में जाना जाता है। अगर स्वैप उस दिशा में सकारात्मक है, जिसमें पोजीशन खोला गया था, तो हर दिन ट्रेडर को थोड़ी-थोड़ी धनराशि मिलेगी।

रणनीति का विवरण

इसमें H4 और उससे ऊपर की समय-सीमा पर विशेष रूप से सकारात्मक स्वैप के साथ मूल्य आंदोलन की दिशा में मुद्रा जोड़े के लिए दीर्घकालिक ट्रेड खोलना शामिल है। इस रणनीति का उपयोग अक्सर दीर्घकालिक प्रवृत्ति प्रणालियों के पूरक के रूप में किया जाता है।

जोखिम स्तर

जोखिम कम है। इस रणनीति में दो मुख्य जोखिम हैं - कीमत पूर्वानुमान के विपरीत दिशा में जाएगी या किसी देश के सेंट्रल बैंक की ओर से छूट दर में बदलाव किया जाएगा। पहली स्थिति में, स्टॉप लॉस को ब्रेकईवन स्तर + स्प्रेड पर ले जाना ही काफी है। ट्रेड शून्य पर बंद हो जाएगा, लेकिन आप स्वैप पर कमाएंगे। दूसरी स्थिति, छूट दरों की लगातार निगरानी करके जोखिम कम किया जाता है।

रिवार्ड अनुपात

यह स्वैप की मात्रा और बाजार में ट्रेडिंग के समय पर निर्भर करता है। 4-अंकीय अंकों में बिना लीवरेज के 0.01 लॉट की न्यूनतम पोजीशन साइज़ के अनुसार, 1 वर्ष में लाभ लगभग 35-50 USD होगा।

ट्रेड की अवधि

कैरी ट्रेड एक दीर्घकालिक रणनीति है। जितने लंबे समय तक ट्रेड बाज़ार में होता है, कमाई उतनी ही ज़्यादा होती है। स्वैप की गणना प्रतिदिन की जाती है।

प्रवेश करने/बाहर निकलने का समय

मुख्य संकेत सकारात्मक स्वैप है। कोई भी ट्रेंड संकेतक उपयोगी टूल हो सकता है। यह सिर्फ़ ट्रेंड की दिशा और उसकी स्ट्रेंथ निर्धारित करने के लिए ज़रूरी है। स्टॉप लॉस को ब्रेकईवन स्तर पर ले जाने के बाद, आपको संकेतकों की निगरानी करने की ज़रूरत नहीं है।

उदाहरण

1. आइए सकारात्मक स्वैप वाली करेंसी पेयर खोजें। इसकी खोज विदेशी करेंसी पेयर से शुरू करना बेहतर है - इनमें लंबी अवधि के रुझान के दौरान स्लिपेज का अनुभव होता है। क्रॉस रेट में अक्सर सकारात्मक स्वैप होते हैं। आप ख़ास जानकारी वाले सेक्शन में स्वैप की जानकारी पा सकते हैं।

2. अब हमें लंबी अवधि के रुझान का विश्लेषण करने की ज़रूरत होती है। अगर गिरावट की स्थिति बनती है, तो हम शॉर्ट पोजीशन खोलते हैं।

नुकसान और फ़ायदा

यह रणनीति सिर्फ़ तभी काम करती है, जब रूझान में ज़्यादा बदलाव हो, अन्यथा ट्रेडिंग सेशन समाप्त होने और स्वैप शुल्क लगने से पहले स्टॉप लॉस लगाकर ट्रेडिंग बंद कर दी जाएगी।

लाभ: लाभों में जोखिम-मुक्त ट्रेडिंग और रुझान में उतार-चढ़ाव से अतिरिक्त मुनाफा कमाना शामिल है, जब तक कि स्टॉप ऑर्डर कीमत का पालन करता है।

नुकसान: सकारात्मक स्वैप और दीर्घकालिक रुझान में उतार-चढ़ाव वाले एसेट की संख्या बहुत सीमित है। दूसरा नुकसान यह है कि स्वैप शुल्क इतना काम है कि लीवरेज के साथ भी वास्तविक लाभ पाने के लिए जमा राशि कई हजार अमेरिकी डॉलर होनी चाहिए। अन्यथा, जब ज़्यादा लाभदायक वित्तीय साधन उपलब्ध हों, तो अपना पैसा रोक कर रखने का कोई मतलब नहीं होता।

ग्रिड रणनीति

ग्रिड रणनीति में मौजूदा कीमत ऊपर और नीचे होने पर इस उम्मीद में लंबित ऑर्डर रखना शामिल है कि कोई भी उतार-चढ़ाव होने पर आर्डर निष्पादित होगा। ट्रेंड रणनीति: खरीदने का ऑर्डर कीमत से ऊपर रखा जाता है, बेचने का ऑर्डर - कीमत से नीचे रखा जाता है। काउंटरट्रेंड से जुड़ी रणनीति: बेचने का ऑर्डर कीमत से ऊपर रखा जाता है, खरीदने का ऑर्डर कीमत से नीचे रखा जाता है।

रणनीति का विवरण

निश्चित स्तरों पर रखे गए ग्रिड ऑर्डर का इस्तेमाल ज़्यादा उतार-चढ़ाव वाले बाज़ारों में किया जाता है। यह उस स्थिर बाजार में काम करता है, जहां कीमत में ज़्यादा उतार-चढ़ाव होता है।

जोखिम स्तर

जोखिम ज़्यादा है। ट्रेडर को न सिर्फ़ लंबित ऑर्डर के बीच आवश्यक अंतराल बल्कि भविष्य की कीमतों में उतार-चढ़ाव की भी सटीक भविष्यवाणी करने की ज़रूरत होती है। उतार-चढ़ाव वाले बाजार में, कीमत एक अल्पकालिक लंबित ऑर्डर को ट्रिगर कर सकती है और दूसरी दिशा में आगे बढ़ सकती है। दूसरी ओर, कीमत लंबे समय से लंबित ऑर्डर तक नहीं पहुंच सकती है। विशेषज्ञ सलाहकार इस समस्या का समाधान, दोनों तरफ कई लंबित ग्रिड ऑर्डर की सेटिंग करके करते हैं। नुकसान की भरपाई के लिए, मार्टिंगेल गुणांक लागू करके लॉट की संख्या बढ़ाई जाती है।

रिवार्ड अनुपात

जब आप कम समय-सीमा पर ग्रिड ऑर्डर बनाते हैं, तो आपको सिर्फ़ कुछ अंक का फ़ायदा मिलता है। इसलिए, यह ट्रेडिंग विकल्प स्वचालित है। जब बाजार के मौलिक विश्लेषण के आधार पर ट्रेडिंग की जाती है, तो मुनाफ़ा 30 से 50 अंक तक हो सकता है। लाभदायक रुझान से जुड़ी रणनीतियों का इस्तेमाल करने पर, मुनाफ़ा 100 अंक या उससे ज़्यादा का हो सकता है, जहां लंबित ऑर्डर का उपयोग करके गलत ब्रेकआउट को फ़िल्टर किया जाता है।

ट्रेड की अवधि

लाभ लक्ष्यों और ऑर्डर के साथ काम करने की गति पर निर्भर करता है। स्कैल्पिंग में ग्रिड ट्रेडिंग का इस्तेमाल स्वचालित रूप से लंबित ऑर्डर रखने और हटाने के लिए किया जा सकता है। М30-Н1 उचित समय-सीमा है।

प्रवेश करने/बाहर निकलने का समय

कीमत एक समान गति से बढ़ रही है और गलत ब्रेकडाउन की संभावना है। लंबित ऑर्डर (बॉय स्टॉप/सेल स्टॉप) क्रमशः संभावित ब्रेकडाउन के ऊपर और नीचे रखे जाते हैं। अगर ऊपर की ओर ब्रेकडाउन गलत नहीं है, तो बॉय स्टॉप ट्रिगर हो जाता है – लॉन्ग पोजीशन खोला जाता है।

कीमत एक समान गति से बढ़ रही है और निश्चित रूप से उस स्तर को छूएगी, जहां से यह फ्लैट कॉरिडोर के मध्य सीमा में वापस आ जाएगी। बॉय लिमिट/स्टॉप लिमिट ऑर्डर उन स्तर पर रखे जाते हैं, जहां कीमत में संभावित उलटफेर का संकेत मिलता है।

रिवर्सल पैटर्न, पिवट लेवल ATR वोलैटिलिटी इनडीकेटर, आदि।

उदाहरण

ट्रेडर को गिरावट के बाद कीमत में उतार-चढ़ाव की दिशा का अनुमान लगाने और प्रासंगिक लंबित ऑर्डर देने की ज़रूरत होती है।

चार्ट से पता चलता है कि कीमत कुछ समय से हॉरिजॉन्टल कॉरिडोर में बढ़ रही है। स्पष्ट रजिस्टेंस लेवल है, लेकिन कोई स्पष्ट सपोर्ट लेवल नहीं है। आधे मामलों में कीमत निचली लाल रेखा को छूती है और उससे ऊपर उछलती है। यह कुछ समय के लिए इसके करीब से भी गुजरती है। लेकिन अन्य 50% स्थिति में, अन्य सपोर्ट लेवल - नीली रेखा को छूने के साथ गलत ब्रेकआउट होता है। लंबित सेल स्टॉप ऑर्डर, नीली रेखा के नीचे सेट किया गया है। अगर लाल सपोर्ट लेवल का बाद में गिरना गलत साबित हो, तो कीमत ऑर्डर तक नहीं पहुंचेगी, नीले स्तर पर वापस आएगी। अगर नीले लेवल को पार करता है, तो मजबूत गिरवट की शुरुआत होने की उम्मीद है।

फ़ायदा और नुकसान

फ़ायदा: कीमत चाहे जिस दिशा में जाए, पेंडिंग ऑर्डर निष्पादित होगा। नुकसान: ऑर्डर ट्रिगर करने के बाद कीमत में बदलाव हो सकता है।

बाउंस ट्रेडिंग से जुड़ी रणनीति

यह रणनीतियों के समूह का सामान्य नाम है, जिसमें उस समय ट्रेड शुरू करना शामिल होता है, जब कीमत प्रमुख वक्र या रेखा से उबरना शुरू हो रहा हो। इनमें चैनल रणनीतियों के संबंध में काफी समानताएं हैं, जिनमें ट्रेड शुरू करने का समान सिद्धांत है। रणनीति का इस्तेमाल किसी भी एसेट के लिए किया जा सकता है; पसंदीदा समय-सीमा M15 और उससे ज़्यादा है।

रणनीति का विवरण

बाउंस ट्रेडिंग से जुड़े विकल्प:

ट्रेंड लाइन से उछाल का संकेत। ट्रेंड लाइन पहले तीन बिंदुओं के माध्यम से बनाई जाती है। जब ट्रेंड लाइन फिर से ऊपर आनी शुरू हो जाती है, तो ट्रेड शुरू किया जाता है।

मूविंग एवरेज से उछाल का संकेत। रेफरेंस लाइन तब तक मूविंग एवरेज है जब तक कि कीमत इसके पार नहीं चली जाती। इस उदाहरण की चर्चा ऊपर फॉरेक्स ब्लेडरनर से जुड़ी रणनीति में की गई थी।

फिबोनाची लेवल से उछाल का संकेत। फिबो लेवल से ऊपर की ओर बढ़ने पर, H1-H4 समय-सीमा पर ट्रेडिंग शुरू की जाती है।

मूल्य स्तरों पर पूर्ण संख्या से प्रतिक्रिया करने या दिशा बदलने की प्रवृत्ति

फ़्लैट कॉरिडोर का इस्तेमाल बाउंस ट्रेडिंग में नहीं किया जाता है।

जोखिम स्तर

जोखिम मध्यम है। ट्रेंड मूवमेंट में अल्पकालिक सुधार शामिल होते हैं। रणनीति को लागू करने का सबसे आसान तरीका उनकी चरम सीमा के आधार पर ट्रेंड लाइन बनाना है। फिबो लेवल और मूविंग एवरेज पर ट्रेडिंग करना ज़्यादा कठिन है, क्योंकि गिरावट किसी भी समय हो सकता है।

रिवार्ड अनुपात

समय-सीमा, ट्रेंड चैनल की चौड़ाई, ट्रेंड की स्ट्रेंथ के आधार पर, ट्रेड में औसतन पांच से सात या उससे ज़्यादा कैंडल की ज़रूरत हो सकती है।

ट्रेड की अवधि

M15 समय-सीमा पर, बाज़ार में ट्रेड औसतन 2-3 घंटे तक चलता है। दैनिक समय-सीमा पर, यह एक सप्ताह या उससे ज़्यादा समय तक चल सकता है।

प्रवेश करने/बाहर निकलने का समय

रणनीति के कुछ विकल्पों में ट्रेंड कॉरिडोर से रिबाउंड होने पर ट्रेडिंग शुरू करना शामिल है। ट्रेड बाउंस के बाद अगली कैंडल पर या पहली कैंडल के बीच में खोला जाता है, अगर इसकी बॉडी पिछली कैंडल की तुलना में बहुत बड़ी है। अगर कीमत थोड़ी बढ़ती है, तो चैनल पर वापस आने पर ट्रेड शुरू किया जाता है। चैनल की दूसरी सीमा पर ट्रेड बंद करें। कृपया ध्यान दें कि चैनल इंडिकेटर का इस्तेमाल यहां नहीं किया जा सकता है, क्योंकि उनके चैनल कीमत का अनुसरण करते हैं। आमतौर पर इस्तेमाल किया जाने वाला टूल आयताकार पैटर्न है। वैकल्पिक रूप से, आप तीन बिंदुओं के माध्यम से मैन्युअल रूप से लाइन बना सकते हैं।

उदाहरण

तीन-बिंदु रेखा से सीमित ट्रेंड को खोजना ही लक्ष्य है। इसके लिए लंबी अवधि ज़्यादा उपयुक्त होती है। कीमत हमेशा कॉरिडोर की विपरीत सीमा तक नहीं पहुंचती, इसलिए आपको स्थिति को जल्दी बंद करने के अवसरों की तलाश करनी चाहिए।

हम बिंदुओं का उपयोग करके अपट्रेंड के दौरान दैनिक समय सीमा पर सपोर्ट और रजिस्टेंस लाइन बनाते हैं, जिसे लाल तीरों से दिखाया जाता है। हम रिबाउंड (नीले तीर) होने पर ट्रेड खोलते हैं। समापन ट्रेडर के विवेक पर निर्भर करता है। चार्ट दैनिक है, इसलिए आप 3-5 कैंडल का इस्तेमाल कर सकते हैं। उदाहरण के लिए, पिछले ट्रेड में, कीमत सिर्फ़ मध्य सीमा तक पहुंची थी।

फ़ायदा और नुकसान

बाउंस ट्रेडिंग एक उचित अवधारणा है; चैनल रणनीतियां और स्विंग ट्रेडिंग इसी पर आधारित हैं। लेकिन ट्रेंड की पहचान करना और ऐसी रेखाएं बनाना ज़रूरी है, जिनसे कीमत तीन गुना से ज़्यादा बढ़ जाएगी। यह सबसे कठिन बात यह है। इसमें कोई स्पष्ट निर्देश नहीं दिया गया है, इसलिए यह रणनीति नए लोगों को जटिल लग सकती है। आपको पिवट पॉइंट तय करने और निकास बिंदु पर निर्णय लेने के लिए टूल का चयन करना होगा।

रनिंग आउट ऑफ़ स्टीम रणनीति

यह ट्रेंड रिवर्सल पर ट्रेडिंग का एक विशेष मामला है, जब हेड/शोल्डर्स, डबल बॉटम या डबल टॉप, जैसे पैटर्न स्पष्ट रूप से नहीं बनते हैं।

रणनीति का विवरण

"बाज़ार में उतार-चढ़ाव होने के कारण मंदी आ गई है" - इस तरह से ट्रेडर्स उस स्थिति का वर्णन करते हैं, जब ऊपर या नीचे की ओर बढ़ने के बाद, कीमत किसी सीमा पर आधारित होती है। यह वह कीमत है, जिसके ऊपर खरीदार किसी एसेट को खरीदने से मना कर देते हैं या वह कीमत जिसके नीचे विक्रेता कुछ भी बेचने के लिए तैयार नहीं होते। कई बार स्तर का परीक्षण करने के बाद कीमत की दिशा बदलती रहती है।

संकेत निर्माण:

आप सिर्फ़ क्षैतिज स्तर बना सकते हैं: रजिस्टेंस लेवल ऐसा मूल्य स्तर है, जिसके ऊपर बुल्स नहीं बढ़ सकती या ऐसी सपोर्ट लाइन है, जिसके नीचे मंदी के दौर से गुजर रहे विक्रेता नहीं जा सकते। आप सिर्फ़ दूसरा स्तर ही बना सकते हैं - कोई साइड चैनल नहीं बना है।

लंबे अंतराल में कीमत की जांच तीन बार इस स्तर पर की जाती है।

कोई स्पष्ट उतार-चढ़ाव का पैटर्न नहीं दिखता है।.

तीसरी बार रिबाउंड होने के बाद ट्रेड शुरू करें। स्थिति के अनुसार बंद करें।

जोखिम स्तर

जोखिम ज़्यादा है। तीसरी बार फिर से जांच करने के बाद चौथा किया का सकता है। लेवल का ब्रेकडाउन या गलत ब्रेकडाउन संभव है। दोनों ही स्थितियों में, स्टॉप लॉस पर ट्रेड बंद हो जाएगा।

रिवार्ड अनुपात

ट्रेंड की स्ट्रेंथ पर निर्भर करता है। लाभ 20 से 30 अंक हो सकता है।

ट्रेड की अवधि

यह एक दीर्घकालिक रणनीति है। आपको बाजार निर्माताओं के प्रभाव और कीमत में अल्पकालिक उतार-चढ़ाव को दूर करने के लिए, H1 समय-सीमा की ज़रूरत होती है। संकेत बनने में कई दिन लग सकते हैं। बाजार एक दिन से अधिक समय तक ट्रेड के लिए खुला रहता है।

प्रवेश करने/बाहर निकलने का समय

उतार-चढ़ाव के बाद अगली कैंडल पर इस लेवल को तीसरी बार छूने के बाद ट्रेड शुरू करें।

उदाहरण

सैद्धांतिक रूप से, ट्रेडर ऊपरी रजिस्टेंस लेवल का चार्ट बना सकते हैं। लेकिन कीमत बार-बार उस लेवल तक पहुंचने की कोशिश करती है। रजिस्टेंस लेवल स्पष्ट नहीं हैं – निर्मित हरेक लेवल सपोर्ट लेवल हो सकता है। लेकिन नीचे की ओर रुझान अभी भी शुरू हुआ। साथ ही, ऊपर की ओर थोड़ा सुधार हुआ है। प्रवेश बिंदु अस्पष्ट है। रजिस्टेंस लेवल में उछाल के बाद, दो लंबी कैंडल वाली गिरावट उपयुक्त समय को दर्शाती है, लेकिन सुधार की प्रतीक्षा करना और उसके समाप्त होने के बाद ट्रेड शुरू करना बेहतर है।

फ़ायदा और नुकसान

यह सिद्धांत शायद ही कोई अलग रणनीति है, लेकिन कुछ स्रोतों में इस पर विशेष ध्यान दिया जाता है। रणनीति से पता चलता है कि रुझान में बदलाव में लंबा समय लग सकता है। साथ ही, कीमत दिशा बदलने से पहले किसी भी असंगत रूप को बना सकती है, जिसमें कोई स्पष्ट स्थिरता नहीं होती। इसका लाभ यह है कि रुझान देर-सबेर सामने आता है और संकेत मजबूत होता है। नुकसान यह है कि अगर ट्रेड पहले से ही खुला है, तो आपको बड़ी जमा राशि की ज़रूरत होगी, ताकि अगले रिटर्न को महत्वपूर्ण स्तर तक बनाए रख सकें

मूवमेंट मोमेंटम की स्ट्रेंथ की व्याख्या करने के लिए, आप करेंसी स्ट्रेंथ इंडिकेटर ऑसिलेटर का इस्तेमाल कर सकते हैं।

ब्रेकआउट से जुड़ी रणनीति

ब्रेकआउट रणनीति में किसी महत्वपूर्ण स्तर के ब्रेकआउट की स्थिति में ट्रेड शुरू करना शामिल है। यह ट्रेंड और चैनल रणनीतियों का मिला-जुला रूप है। ट्रेंड अक्सर उन स्तर पर पहुंचता है, जिस पर विक्रेताओं और खरीदारों के ऑर्डर एक जैसे होते हैं। कीमत कुछ समय तक एक ही लेवल पर बने रहने के बाद, इसमें उतार-चढ़ाव (नया ट्रेंड या सुधार) या गिरावट की संभावना होती है। ब्रेकआउट के बाद ट्रेड शुरू करना ब्रेकआउट रणनीति के रूप में जाना जाता है।

रणनीति का विवरण

यह रणनीति इस तथ्य पर आधारित है कि जिस स्तर पर कीमत स्थिर हो गई है, उसका ब्रेकआउट यह दिखाता है कि रुझान अभी समाप्त नहीं हुआ है। अगर आप किसी रुझान की शुरुआत में ट्रेड शुरू करने के अवसर से चूक गए हैं और आपको लगता है कि यह किसी भी समय समाप्त हो सकता है, तो ब्रेकआउट में शामिल होना सही समय होता है।

जोखिम स्तर

जोखिम मध्यम है। ब्रेकआउट गलत हो सकते हैं। दूसरी ओर, अगर इसकी पुष्टि मौलिक कारकों से की जाती है, यानी खबर के बाद भी कीमत में उतार-चढ़ाव जारी रहता है, तो जोखिम कम होता है।

रिवार्ड अनुपात

प्रति घंटे के अंतराल पर, आप 30-50 अंक अर्जित कर सकते हैं। साथ ही, किस्मत से 70-100 अंक भी अर्जित कर सकते हैं।

ट्रेड की अवधि

यह ट्रेंड की मजबूती पर निर्भर करता है। औसतन, आप 4 से 6 कैंडल को मैनेज कर सकते हैं।

प्रवेश करने/बाहर निकलने का समय

रुझान स्पष्ट रूप से आगे बढ़ रहा है। फिर एक स्थिरता और संतुलन की क्रिया होती है। कभी-कभी, कीमत दोनों दिशाओं में बढ़ने का प्रयास करती है और वापस साइडवेज़ कॉरिडोर की ओर लौट जाती है। पुष्टिकरण पैटर्न वाले रुझान की दिशा में ब्रेकआउट ऐसा संकेत है, ताकि ब्रेकआउट के बाद अगले कैंडल पर ट्रेड शुरू कर सकें। वास्तविक स्थिति के आधार पर ट्रेड बंद करें। संकेतों को बंद करना: रिवर्सल पैटर्न, ट्रेलिंग स्टॉप, आदि।

उदाहरण

1 - गिरावट की शुरुआत के बाद, कीमत पहले रिवर्सल पॉइंट पहुंच गई। भले ही, गिरावट की गति कम हो। इसका वर्णन एक ट्रेंड मूवमेंट के रूप में किया जा सकता है, क्योंकि मोमबत्तियों की लंबाई पिछली कैंडल की तुलना में काफी लंबी है।

2 - सुधार की समाप्ति।

3 - कीमत पुनः उसी स्तर पर आ जाती है - आप सपोर्ट लाइन बना सकते हैं।

4 - सुधार समाप्त होने पर, रजिस्टेंस लेवल बनता है।

5 - मजबूत सपोर्ट लेवल की पुष्टि। कैंडलस्टिक्स पर शायद ही कोई नीचे की ओर छाया होती है। इससे पता चलता है कि खरीदार एसेट खरीदने की जल्दी में नहीं हैं और दिन के आखिर में कीमत न्यूनतम रहेगी।

6 - रजिस्टेंस लेवल का गलत ब्रेकआउट और सपोर्ट लेवल को पार करने के साथ मंदी वाली कैंडलस्टिक की मजबूत श्रृंखला।

7 - शॉर्ट पोजीशन खोलें।

दो कैंडल लगातार ऊपर की ओर के दिखने के बाद ट्रेड बंद करें या ट्रेलिंग स्टॉप के ज़रिए ट्रेड बंद करें।.

फ़ायदा और नुकसान

इस रणनीति का यह फ़ायदा है कि यह संकेत कीमत में ज़्यादा उतार-चढाव की पुष्टि करता है। नुकसान: ऐसे मजबूत रुझान दुर्लभ हैं और कीमत में उतार-चढ़ाव के कारण M15-M30 अंतराल पर कई गलत संकेत हैं।

ओवरबॉट और ओवरसोल्ड ट्रेडिंग से जुड़ी रणनीति

यह ट्रेडिंग रणनीति इस तथ्य पर आधारित है कि रुझान हमेशा के लिए बने नहीं रहते। देर-सबेर कीमत इतनी बढ़ जाती है कि खरीदार एसेट खरीदने से मना कर देते हैं या इतनी कम हो जाती है कि विक्रेता बढ़ोतरी की उम्मीद में नुकसान पर एसेट बेचने से मना कर देते हैं। खरीदार को अंततः उपयुक्त कीमत दिखती है और वे एसेट खरीदने के लिए सहमत होते हैं।

जब कोई खरीदार नहीं होता है, तो विक्रेता सामने आते हैं और उनकी मात्रा के कारण कीमतें गिर जाती हैं। पिवट पॉइंट पर एसेट की कीमत कम अवधि में काफी बढ़ गई है। हालांकि, अचानक और स्पष्ट रूप से उलटफेर शायद ही कभी होता है। जब खरीदार मूल्यह्रास वाले एसेट को फिर से खरीदना शुरू करते हैं, तो कीमत ओवरबॉट स्तर तक बढ़ जाती है। इस तरह सप्लाई ज़ोन बनता है। ओवरसोल्ड ज़ोन की स्थिति में, यह ठीक इसके विपरीत है – इस तरह डिमांड ज़ोन बनता है।

रणनीति का विवरण

ट्रेडर का उद्देश्य मांग और/या आपूर्ति क्षेत्रों की सही पहचान करना और वहां लंबित ऑर्डर देना है, जिससे क्षेत्र की सीमाओं के गलत ब्रेकआउट को फ़िल्टर किया जा सके। इसके बाद, ज़ोन में कीमत में उतार-चढ़ाव और उलटफेर का रुझान बनने की प्रतीक्षा करें।

जोखिम स्तर

जोखिम स्तर मध्यम से ऊपर है। उदाहरण के लिए, नीचे की ओर उलटफेर अभी भी सैद्धांतिक रूप से होगा, लेकिन इस उलटफेर के बाद फिर से खरीदारों की संख्या में बढ़ोतरी हो सकती है। इस तरह का उतार-चढ़ाव लंबे समय तक चल सकता है। लेकिन जैसे ही खरीदारों को एहसास होता है कि विक्रेता अभी भी एसेट को सामूहिक रूप से बेचने के लिए तैयार नहीं हैं, जिसका मतलब है कि वे निरंतर बढ़ोतरी की उम्मीद कर रहे हैं। कीमत में बढ़ोतरी जारी रहेगी। इस तरह की तेजी खास तौर पर क्रिप्टोकरेंसी बाजार में स्पष्ट होती है।

रिवार्ड अनुपात

समय-सीमा पर निर्भर करता है। प्रति घंटे के अंतराल पर, आप रुझान की पहचान सकते हैं, जिससे आपको प्रति दिन कम से कम 30-50 अंक मिलेगा।

ट्रेड की अवधि

समय-सीमा पर निर्भर करता है। यह रणनीति इंट्राडे ट्रेडिंग के लिए उपयुक्त है, जिसमें कई दिनों तक ट्रेड को होल्ड करने की संभावना होती है। हालांकि, इस ज़ोन को H4 और उससे ऊपर की समय-सीमा पर सबसे अच्छी तरह से देखा जाता है।

प्रवेश करने/बाहर निकलने का समय

चार्ट के अनुसार ओवरबॉट और ओवरसोल्ड ज़ोन को निर्धारित करें। जैसे ही उनमें रिवर्सल पैटर्न और अन्य रिवर्सल संकेत दिखाई दे, रिवर्सल की दिशा में एक ट्रेड शुरू करें। ज़ोन की दूरस्थ सीमा की फिर से जांच करने से सबसे मजबूत संकेत मिलता है। जैसे ही कीमत विपरीत ज़ोन पर पहुंचे, वैसे ही रुझान के आखिर में ट्रेड को बंद कर दें।

उदाहरण

H4 टाइमफ्रेम के लिए दीर्घकालिक फ़ॉरेक्स ट्रेडिंग से जुड़ी रणनीति

H4 समय-सीमा पर, ज़्यादा उतार-चढ़ाव होने के कारण अपट्रेंड (ऊपरी रुझान) स्थिर होना शुरू हो गया।

हम बिंदु "1" के माध्यम से सपोर्ट लेवल (लाल क्षैतिज रेखा) और रजिस्टेंस लेवल (नीली क्षैतिज रेखा) बना सकते हैं। यह भविष्य में मांग (निचला क्षेत्र) और आपूर्ति (ऊपरी क्षेत्र) क्षेत्रों का निकट स्तर है।

बिंदु "2" पर अगला उलटफेर होता है। स्तर सिद्धांत के अनुसार, यह एक "गलत ब्रेकडाउन" है - यह पिछले रजिस्टेंस लेवल को पार करता है, लेकिन रुझान को जारी नहीं रखता है। यह दूरस्थ रजिस्टेंस लेवल बनाता है। सप्लाई ज़ोन नीली रेखाओं के बीच का स्थान है।

बाद में ऊपर की ओर बढ़ने पर, रजिस्टेंस की दूरस्थ सीमा पार हो जाती है। ज़ोन में वापसी दूरस्थ रजिस्टेंस लेवल का पुनः परीक्षण है। इससे पता चलता है कि खरीदार दूसरी बार प्रयास करने पर भी अपट्रेंड सेट नहीं कर सकते हैं। हम बिंदु "3" पर शॉर्ट पोजीशन खोलते हैं।

कीमत सपोर्ट लेवल को पार करके ऊपर की दिशा में बढ़ता है। बिंदु "4" पर हम शॉर्ट पोजीशन को बंद कर देते हैं। फिर हम पिवट पॉइंट पर दूरस्थ सपोर्ट लेवल बनाते हैं। डिमांड ज़ोन लाल रेखाओं के बीच का स्थान है।

बिंदु “5” पर, कीमत फिर से मांग क्षेत्र में प्रवेश करती है। दूरस्थ सपोर्ट लेवल की फिर से जांच करके ऊपर की ओर बढती है - हम लॉन्ग पोजीशन खोलते हैं।

बिंदु "6" पर, जब कीमत निकट रजिस्टेंस लेवल पर पहुंचती है, तो हम पोजीशन को बंद कर देते हैं।

यह उदाहरण दिखाता है कि कैसे लंबी अवधि के अंतराल पर, आपको लेवल रीटेस्ट नियम के अनुसार निर्मित आपूर्ति और मांग क्षेत्रों से लगातार संकेत मिल सकता है।

फ़ायदा और नुकसान

इस रणनीति में संकेत की स्पष्ट व्याख्या नहीं होती है। हर ट्रेडर अपने विवेक से ज़ोन और गलत ब्रेकआउट की सीमाएं निर्धारित करते हैं। स्पष्ट तर्क के बावजूद, इस रणीनीति में कोई निश्चितता नहीं है, जिससे उच्च जोखिम निर्धारित हो। इस स्थिति में, ऑसिलेटर का इस्तेमाल करके ओवरबॉट और ओवरसोल्ड ज़ोन की सीमा निर्धारित नहीं की जा सकती। और यह क्षेत्र सिर्फ़ समेकन क्षेत्र हो सकता है, जिसके बाद रुझान जारी रहेगा।

दैनिक फिबोनाची पिवट ट्रेड से जुड़ी रणनीति

यह फिबोनाची लेवल की रणनीति है, जिसमें अतिरिक्त पुष्टि करने वाला पिवट पॉइंट इंडीकेटर होता है। कोई भी व्यक्ति फिबो लेवल के बीच सुधार या रुझान में निरंतरता पर भी ट्रेड कर सकते हैं। दोनों इंडीकेटर से मिलते-जुलते संकेत इसकी पुष्टि करते हैं।

रणनीति का विवरण

मौजूदा मार्केट में, फिबोनाची लेवल पहले सुधार की शुरुआत में बनाए जाते हैं। प्रारंभिक संकेत यह है कि फिबो लेवल पर पहुंचने के बाद कीमत रुझान की दिशा में बढ़ रही है। उसी समय, यह लेवल S1/S2/S3 या R1/R2/R3 से मेल खाता है।

जोखिम स्तर

जोखिम ज़्यादा है। इस फ़ॉरेक्स रणनीति को किसी ख़ास एसेट और समय-सीमा के लिए सावधानीपूर्वक समायोजित करने की ज़रूरत होती है। अगर लंबे समय से जांच नहीं की जाती है, तो बहुत सारे गलत संकेत मिलने का ज़्यादा जोखिम होता है।

रिवार्ड अनुपात

H4 समय-सीमा पर, लेवल के बीच की दूरी लगभग 40 अंक है।

ट्रेड की अवधि

यह एक दीर्घकालिक रणनीति है। इसमें बाजार में कई दिनों से लेकर कई हफ्तों तक ट्रेड चलता रहता है।

प्रवेश करने/बाहर निकलने का समय

सुधार के दौरान, कीमत फ़िबो लेवल तक पहुंचती है। यह पिवट लेवल से मेल खाता है। फिर कीमत में उतार-चढ़ाव होता है। पिवट कैंडल के बीच में पोजीशन खोलें। निकटतम लक्ष्य अगला ट्रेंड लेवल है।

उदाहरण

चार्ट में, यह इस तरह से दिखता है। S1/R1 लेवल शेष रहने पर भी, चार्ट लाइनों से भरा हुआ है, हालांकि सुधार पर प्रवेश बिंदु अभी भी दिख रहा है। सलाह: इस मूल उद्धरण की जानकारी पद्धति को सही करना मुश्किल है। डेमो अकाउंट का इस्तेमाल करें और इंडीकेटर सेटिंग्स में जाकर "रिवर्स वैल्यू की संख्या" की सबसे कम कीमत निर्धारित करें - 2. इस स्थिति में, इंडीकेटर के अनुसार H4 अंतराल के लिए 6 कैंडल और H1 अंतराल के लिए 24 कैंडल को ध्यान में रखा जाएगा। इसकी गणना दो स्तरीय मूल्यों के आधार पर की जाएगी।

फ़ायदा और नुकसान

जब आप इसे समझ जाते हैं, तो फिबोनाची लेवल एक उपयोगी टूल बन जाता है। लेकिन पिवट पॉइंट को शामिल करने से सरल फॉरेक्स रणनीति एक जटिल पेशेवर प्रणाली बन जाती है। पिवट पॉइंट के अलग-अलग फ़ॉर्मूले होते हैं: कैमरिला, फिबोनाची, वुडी, आदि। कौन सा फ़ॉर्मूला किस बिंदु पर लागू किया जाना चाहिए, यह वास्तविक सवाल है। मूल्य उद्धरणों की जानकारी से आपको बहुत लंबे समय तक मापदंडों के अनुसार प्रयोग करने की अनुमति मिलती है। लेकिन इससे वास्तविक खाते पर परिणाम की गारंटी नहीं मिलती है।

ओवरलैपिंग फिबोनाची ट्रेड से जुड़ी रणनीति

यह रणनीति एक ही ट्रेंड में बने दो फिबोनाची ग्रिड पर आधारित है। पहला ग्रिड रुझान की शुरुआत और उसके चरम बिंदु के ज़रिए बनाया गया है। जैसे-जैसे नए चरम बिंदु दिखाई देते हैं, ग्रिड फैलता जाता है। दूसरा ग्रिड पहले सुधार और ट्रेंड के चरम बिंदु के ज़रिए बनाया गया है। दोनों ग्रिड के अलग-अलग शुरुआती बिंदु और एक ही अंत बिंदु हैं।

रणनीति का विवरण

जब दो फिबोनाची ग्रिड लेवल मेल खाता है, तो इसे मजबूत क्षैतिज रेखा माना जाता है। जब इसकी कीमत फिर से बढ़ जाती है, तो अगले ट्रेंड लेवल या अत्यधिक लेवल (लेवल 0) पर लक्षित ट्रेडिंग शुरू करें।

जोखिम स्तर

जोखिम ज़्यादा है। यह प्रायः ग्रिड बनाने के प्रयासों के परिणामस्वरूप होता है, जिससे अंततः स्तरों का मिलान किया जा सके।

रिवार्ड अनुपात

समय-सीमा पर निर्भर करता है। H4 समय-सीमा में, लेवल के बीच की दूरी लगभग 40 अंक है। प्रति घंटे के अंतराल पर, आप मामूली उतार-चढ़ाव पर 15-20 अंक कमा सकते हैं।

ट्रेड की अवधि

समय-सीमा पर निर्भर करता है। अगर ट्रेड अगले फिबो लेवल पर बंद हो जाता है, तो H1 अंतराल के लिए रणनीति इंट्राडे ट्रेडिंग होगी।

प्रवेश करने/बाहर निकलने का समय

तब प्रवेश करें, जब डबल फिबो लेवल पर सुधार के बाद रुझान दिशा में कीमत बढ़ती है। डबल लेवल ब्रेकआउट और ट्रेंड में वापसी की अनुमति है। पोजीशन को रुझान की दिशा में डबल लेवल ब्रेकआउट के समय खोला जाना चाहिए। अगले फिबो लेवल पर रुझान की दिशा में बाहर निकलें।

उदाहरण

एक दूसरे के ऊपर दो ग्रिड रखना दृष्टिगत रूप से सुविधाजनक नहीं है: चार्ट में बहुत सारी रेखाएं और चयनित क्षेत्र हैं। अगर आप अन्य इंडीकेटर जोड़ते हैं, तो यह आपके लिए ज़्यादा जटिल हो सकता है। हालांकि, आप अभी भी कुछ पैटर्न दिख सकते हैं। उदाहरण के लिए, 0.5 और 0.618 का मिलान स्तर वास्तव में मजबूत साबित हुआ। इसके अलावा, कुछ क्षेत्रों में, अलग-अलग ग्रिड लेवल के बीच उतार-चढ़ाव दिखता है। ये बहुत कम हैं, आप उनसे बहुत ज़्यादा नहीं कमा सकते। लेकिन उनका उपयोग कम समय सीमा पर ट्रेडिंग के लिए किया जा सकता है, क्योंकि इससे आपको पहले प्रवेश बिंदु की पहचान करने में मदद मिलेगी।

फ़ायदा और नुकसान

सबसे प्रभावी तरीका यह है कि संकेत की पुष्टि ऐसे समान इंडीकेटर का इस्तेमाल करके किया जाए, जिसकी सेटिंग अलग-अलग होती है। कई स्टोकेस्टिक इंडीकेट, मूविंग एवरेज आदि पर आधारित रणनीतियां हैं। लेकिन इस स्थिति में, यह तभी उपयोगी होगा, जब आप सहज रूप से ट्रेंड के शुरुआती और अंतिम बिंदुओं को निर्धारित करना सीखेंगे। अगर पहला फ़िबो ग्रिड रुझान की शुरुआत और उसके चरम बिंदु पर बनाया गया है, तो कोई समस्या नहीं है। लेकिन फिर दूसरे ग्रिड के लिए कौन सा सुधार बिंदु इस्तेमाल किया जाना चाहिए? क्या होगा अगर दो सुधार हैं, तो क्या आप दो फ़िबो ग्रिड बनाते हैं? जब आप अनुभव हासिल कर लेंगे और खुद में सुधार करेंगे, तभी आप इन सवालों का जवाब दे पाएंगे। अगर आप ग्रिड अनियोजित तरीके से बनाते हैं, तो आपको गलत संकेत मिल सकते हैं।

ट्रेडिंग से जुड़ी रणनीतियों की ख़ास जानकारी

इस अनुभाग में, आपको चुने गए मानदंडों के आधार पर उपरोक्त सभी रणनीतियों के लिए 1 से 19 तक की रैंकिंग वाली सारांश तालिका दिखेगी। रणनीति 1 नए ट्रेडर के लिए सबसे सरल रणनीति है। जबकि 19 सबसे जटिल और बेहतर ट्रेडिंग सिस्टम है। रेटिंग अलग-अलग है। यदि आपकी राय अलग है, अगर आप अपने अनुभव और विचार साझा करना चाहते हैं या इन सिस्टम के संबंध में सवाल पूछना चाहते हैं, तो आप टिप्पणी अनुभाग में उन पर चर्चा कर सकते हैं।

रणनीति: पोजिशनल ट्रेडिंग

जोखिम स्तर: मध्यम

रिवार्ड अनुपात: 15-50% प्रति वर्ष

ट्रेड की अवधि: कई सप्ताह

प्रवेश बिंदु: दीर्घकालिक रुझान की शुरुआत

निकास बिंदु: रुझान में उतार-चढ़ाव, समेकन चरण में बदलाव। ट्रेलिंग स्टॉप के ज़रिए बाहर निकलना

फ़ायदा: लंबे समय तक स्थिर रुझान। चार्ट पर लगातार नज़र रखने की ज़रूरत नहीं है

नुकसान: दुर्लभ संकेत। अपेक्षाकृत कम रिटर्न

कुल रैंकिंग: 9

रणनीति: ट्रेंड ब्रेकडाउन से जुड़ी रणनीति

जोखिम स्तर: मध्यम से कम है

रिवार्ड अनुपात: कई दिनों में 100-150 पिप्स

ट्रेड की अवधि: 12-15 घंटे से लेकर कई दिन तक

प्रवेश बिंदु: ट्रेंडलाइन पार करने के बाद रिवर्सल पर अगली बार दिखने वाला कैंडल

निकास बिंदु: उतार-चढ़ाव का पैटर्न, नीचे की ओर रुझान

फायदे: स्पष्ट संकेत तर्क। ट्रेडर के पास विश्लेषण के लिए समय होता है। देर से प्रवेश की अनुमति है

नुकसान: गहरे सुधार से बचने के लिए आपको चार्ट पर नज़र रखने की ज़रूरत है

कुल रैंकिंग: 1

रणनीति: स्विंग ट्रेडिंग

जोखिम स्तर: मध्यम

रिवार्ड अनुपात: प्रति घंटे के अंतराल पर ट्रेंड ट्रेडिंग से 80-100 अंकों का मुनाफा मिलता है।

ट्रेड की अवधि: कई घंटों से लेकर कई दिनों तक

प्रवेश बिंदु: बाज़ार में बदलाव के बाद, रुझान की दिशा में कीमत में उतार-चढ़ाव

निकास बिंदु: कीमत सुधार के शुरुआती स्तर तक पहुंचते ही 50% बंद कर दें। शेष 50% को ट्रेलिंग स्टॉप से सुरक्षित रखें।

फ़ायदा: स्पष्ट संकेत तर्क। बाज़ार में सुधार के दौरान, ट्रेडिंग नहीं करने से अपेक्षाकृत उच्च लाभ

नुकसान: लगातार चार्ट पर नज़र रखना। इस बात का जोखिम है कि सुधार एक नया रुझान बन जाएगा

कुल रैंकिंग: 6

रणनीति: ट्रेंड ट्रेडिंग

जोखिम स्तर: मध्यम से कम है

रिवार्ड अनुपात: इंट्राडे ट्रेडिंग के लिए 40-50 अंक

ट्रेड की अवधि: मध्यम अवधि के ट्रेडिंग पर स्विच करने के विकल्प के साथ इंट्राडे ट्रेडिंग

प्रवेश बिंदु: रुझान की समाप्ति, इसमें उतार-चढ़ाव या स्थिरता से बाहर निकलने की पुष्टि पैटर्न और रुझान संकेतकों के अनुसार की गई

निकास बिंदु: लक्ष्य लक्ष्य लाभ तक पहुंचने के बाद, पोजीशन का एक हिस्सा बंद कर दिया जाता है, बाकी को ट्रेलिंग स्टॉप के ज़रिए सुरक्षित किया जाता है। लेवल, उतार-चढ़ाव के पैटर्न के अनुसार बाहर निकलें

नुकसान: ट्रेडर के पास चार्ट का मूल्यांकन करने का समय होता है; प्रति घंटे या उच्च अंतराल पर स्थिर रुझान

नुकसान: अपेक्षाकृत दुर्लभ संकेत

कुल रैंकिंग: 4

रणनीति: रेंज ट्रेडिंग

जोखिम स्तर: मध्यम

रिवार्ड अनुपात: प्रति घंटे की समय सीमा पर 20-30 पिप्स

ट्रेड की अवधि: इंट्राडे

प्रवेश बिंदु: बिना किसी गिरावट के कीमत में उछाल के बाद या मध्य की ओर गिरावट की स्थिति में चैनल से बाहर कीमत में उतार-चढ़ाव

निकास बिंदु: 50% ट्रेड को चैनल के मध्य में बंद करें और अन्य 50% को ट्रेलिंग स्टॉप से या जब कीमत चैनल की दूसरी सीमा पर पहुंच जाए, तब बंद करें

फ़ायदा: स्पष्ट व्याख्या के साथ अपेक्षाकृत सटीक संकेत

नुकसान: चैनल की चौड़ाई निर्धारित करने वाले इंडीकेटर की उचित सेटिंग चुनना कठिन है

कुल रैंकिंग: 12

रणनीति: डे ट्रेडिंग (इंट्राडे ट्रेडिंग)

जोखिम स्तर: स्कैल्पिंग में ज़्यादा जोखिम है, ट्रेंड रणनीति में मध्यम से कम है

रिवार्ड अनुपात: ट्रेंड रणनीतियों का उपयोग करके अस्थिर एसेट की ट्रेडिंग करते समय 70-100 अंक का लाभ

ट्रेड की अवधि: ट्रेडिंग अवधि: इंट्राडे ट्रेडिंग, औसत ट्रेडिंग अवधि 8-12 घंटे है

प्रवेश बिंदु: रुझान में उतार-चढ़ाव या स्थिरता से बाहर निकलने की पुष्टि रिवर्सल पैटर्न, ट्रेंड इंडीकेटर और ऑसिलेटर का उपयोग करके की जाती है।

निकास बिंदु: रुझान के आखिर में, मुख्य स्तर पर पहुंचने पर, समाचार जारी होने से 30 मिनट पहले, उतार-चढ़ाव का पैटर्न दिखता है

फ़ायदा: स्वैप शुल्क पर बचत। अलग-अलग रणनीतियां लागू की जा सकती हैं

नुकसान: लगातार चार्ट पर नज़र रखना

कुल रैंकिंग: 5

रणनीति: रीट्रेसमेंट ट्रेडिंग

जोखिम स्तर: मध्यम

रिवार्ड अनुपात: 15-35 अंक प्रति घंटा

ट्रेड की अवधि: इंट्राडे, मध्यम और लॉन्ग-टर्म ट्रेडिंग

प्रवेश बिंदु: सुधार के बाद, ट्रेंड की दिशा में उलटफेर और फिबो लेवल से उछाल

निकास बिंदु: दीर्घकालिक रणनीति का रूढ़िवादी संस्करण - जब कीमत रुझान की दिशा में निकटतम फिबो लेवल तक पहुंच जाती है, तो 100% ट्रेड को बंद कर दिया जाता है। उच्च जोखिम वाला संस्करण - 50% ट्रेडों को 0 स्तर पर बंद कर दिया जाता है और शेष 50% को ट्रेलिंग स्टॉप से सुरक्षित रखा जाता है

फ़ायदा: यह सिस्टम ज़्यादातर लोगों की सोच या उनके सामान्य रूप से काम करने के तरीके से मेल खाती है या प्रभावित होती है

नुकसान: उच्च स्तरों की पहचान करने के लिए अहम जानकारी की ज़रूरत होती है

कुल रैंकिंग: 14

रणनीति: ब्लेडरनर ट्रेड

जोखिम स्तर: मध्यम से कम है

रिवार्ड अनुपात: 30 से 50 पिप्स

ट्रेड की अवधि: इंट्राडे

प्रवेश बिंदु: प्रमुख स्तर और मूविंग एवरेज पर कीमत के परीक्षण बिंदु का मिलान

निकास बिंदु: रिवर्सल पैटर्न, ट्रेलिंग स्टॉप के ज़रिए बाहर निकलें

फ़ायदा: स्पष्ट संकेत तर्क

नुकसान: दुर्लभ संकेत

कुल रैंकिंग: 2

रणनीति: पॉप ‘एन’ स्टॉप ट्रेड

जोखिम स्तर: मध्यम

रिवार्ड अनुपात: रूढ़िवादी विकल्प - 25-30 अंक, उच्च जोखिम वाला विकल्प - 50 अंक और उससे ज़्यादा

ट्रेड की अवधि: कई घंटों से लेकर कई दिनों तक

प्रवेश बिंदु: कीमत का स्थिर स्थिति से बाहर निकलना (निश्चित सीमा को पार करना), रुझान की शुरुआत

निकास बिंदु: रिवर्सल पैटर्न, छोटी बॉडी वाला कैंडल, स्थिरता की दिशा में बदलाव

फ़ायदा: स्पष्ट संकेत तर्क

नुकसान: गलत ब्रेकआउट का जोखिम

कुल रैंकिंग: 7

रणनीति: न्यूज़ ट्रेडिंग

जोखिम स्तर: उच्च

रिवार्ड अनुपात: 30-50 अंक

ट्रेड की अवधि: कई घंटे

प्रवेश बिंदु: समाचार घोषणा। आप लंबित ऑर्डर का इस्तेमाल कर सकते हैं

निकास बिंदु: रुझान में गिरावट

फ़ायदा: तेज उतार-चढ़ाव के कारण त्वरित लाभ कमाएं

नुकसान: ज़्यादा जोखिम है। कीमत में उतार-चढ़ाव के कारण स्टॉप लॉस लगाकर बाहर निकलने की ज़्यादा संभावना है। साथ ही, उतार-चढ़ाव की दिशा की गलत भविष्यवाणी करने का जोखिम भी है।

कुल रैंकिंग: 13

रणीनीति: स्कैल्पिंग

जोखिम स्तर: उच्च

रिवार्ड अनुपात: 50-100 अंक - ट्रेड की संख्या पर निर्भर करता है

ट्रेड की अवधि: अल्पकालिक

प्रवेश बिंदु: बाजार में प्रवेश संकेतों की पहचान करने अपनाए जाने वाले तरीके

निकास बिंदु: बाजार में निकास संकेतों की पहचान करने अपनाए जाने वाले तरीके

फ़ायदा: यह रणनीति किसी भी एसेट और किसी भी बाजार की स्थिति के लिए उपयुक्त है, जिसमें स्थिर स्थिति भी शामिल हैं

नुकसान: प्रतिदिन दर्जनों ट्रेड करना तनावपूर्ण हो सकता है

कुल रैंकिंग: 16

रणनीति: कैरी ट्रेडिंग

जोखिम स्तर: मध्यम से कम है

रिवार्ड अनुपात: लीवरेज, पोजीशन साइज़ और स्वैप साइज़ पर निर्भर करता है

ट्रेड की अवधि: दीर्घकालिक

प्रवेश बिंदु: पोजिटिव स्वैप और कीमत में लंबे समय तक उतार-चढ़ाव का मिलान

निकास बिंदु: ट्रेलिंग स्टॉप के ज़रिए या छूट दर में बदलाव से पहले पोजीशन को बंद करें

फ़ायदा: अगर आप कीमत में उतार-चढ़ाव की दिशा का सही अनुमान लगाते हैं और स्टॉप ऑर्डर को समय पर ब्रेक-ईवन स्तर पर ले जाते हैं, तो कोई जोखिम नहीं है

नुकसान: पोजिटिव स्वैप वाले एसेट की संख्या सीमित है। बड़ी जमाराशि और लीवरेज ट्रेडिंग की ज़रूरत है

कुल रैंकिंग: 3

रणनीति: ग्रिड ट्रेडिंग

जोखिम स्तर: उच्च

रिवार्ड अनुपात: 30-50 अंक

ट्रेड की अवधि: ज़्यादातर इंट्राडे

प्रविष्टि बिंदु: पेंडिंग आर्डर के ज़रिए ट्रेड में प्रवेश करें

निकास बिंदु: ट्रेलिंग स्टॉप के ज़रिए ट्रेड बंद करें

फ़ायदा: कीमत चाहे जिस भी दिशा में बढ़े, ऑर्डर फिर भी निष्पादित होगा।

नुकसान: लंबित ऑर्डर की अवधि की गणना करना कठिन है

कुल रैंकिंग: 15

रणनीति: बाउंस रणनीति

जोखिम स्तर: मध्यम

रिवार्ड अनुपात: 5-7 कैंडल

ट्रेड की अवधि: M15 अंतराल के साथ कई घंटे की समयावधि

प्रवेश बिंदु: चैनल बॉर्डर से उछाल के बाद अगला कैंडलस्टिक

निकास बिंदु: चैनल की दूसरी ओर की सीमा तक पहुंचने के बाद

फ़ायदा: कीमत में उतार-चढ़ाव के कई संकेत दिख सकते हैं

नुकसान: संकेतों की पहचान के लिए कोई स्पष्ट दिशा-निर्देश नहीं है

कुल रैंकिंग: 8

रनिंग आउट ऑफ़ स्टीम रणनीति

जोखिम स्तर: उच्च

रिवार्ड अनुपात: 20 से 30 अंक

ट्रेड की अवधि: इंट्राडे, लॉन्ग-टर्म

प्रवेश बिंदु: शॉर्ट पोजीशन के लिए तब प्रवेश करें, जब कीमत रजिस्टेंस लेवल से ऊपर की ओर बढ़ती है; लॉन्ग पोजीशन के लिए तब प्रवेश करें, जब कीमत सपोर्ट लेवल से ऊपर की ओर बढ़ती है।

निकास बिंदु: स्थिति पर निर्भर करता है

फ़ायदा: अगर रुझान की दिशा में बदलाव होता है, तो आप ज़्यादा उतार-चढ़ाव देख सकते हैं।

नुकसान: प्रविष्टि संकेत की व्याख्या करने के लिए कोई स्पष्ट दिशा-निर्देश नहीं है

कुल रैंकिंग: 17

रणनीति: ब्रेकआउट से जुड़ी रणनीति

जोखिम स्तर: मध्यम

रिवार्ड अनुपात: 50-70 अंक

ट्रेड की अवधि: कई घंटों से लेकर कई दिनों तक

प्रवेश बिंदु: थोडा सा हॉरिजॉन्टल मूवमेंट के बाद रुझान जारी रहता है

निकास बिंदु: रिवर्सल पैटर्न

फ़ायदा; अगर कोई ब्रेकआउट होता है, तो रुझान जारी रहने की संभावना ज़्यादा है

नुकसान: गलत ब्रेकआउट का जोखिम, दुर्लभ संकेत

कुल रैंकिंग: 10

रणनीति: ओवरबॉट और ओवरसोल्ड

जोखिम स्तर: मध्यम से ऊपर है

रिवार्ड अनुपात: प्रति घंटे 30 से 50 अंक

ट्रेड की अवधि: कई घंटों से लेकर कई दिनों तक

प्रवेश बिंदु: सप्लाई और डिमांड ज़ोन में रिवर्सल पैटर्न के अनुसार प्रवेश करें

निकास बिंदु: रुझान समाप्त हो जाता है, कीमत विपरीत क्षेत्र में पहुंच जाती है

फ़ायदा: रणनीति का तर्क स्पष्ट है, लेकिन इसकी सीमाओं की पहचान करना ट्रेडर के विवेक पर निर्भर करता है।

नुकसान: संकेत की कोई स्पष्ट व्याख्या नहीं की गई है

कुल रैंकिंग: 11

रणनीति: दैनिक फिबोनाची पिवट ट्रेड

जोखिम स्तर: उच्च

रिवार्ड अनुपात: H4 अंतराल के लिए लगभग 40 अंक

ट्रेड की अवधि: दीर्घकालिक

प्रवेश बिंदु: फिबो लेवल और पिवट रिवर्सल लेवल में कोई एक सुधार की समाप्ति के अनुरूप है।

निकास बिंदु: रुझान की दिशा में पहला फिबो लेवल

फ़ायदा: संकेतों की दोहरी पुष्टि

नुकसान: संकेत की जटिल व्याख्या

कुल रैंकिंग: 18

रणनीति: ओवरलैपिंग फिबोनाची ट्रेड

जोखिम स्तर: उच्च

रिवार्ड अनुपात: H4 अंतराल के लिए लगभग 40 अंक

ट्रेड की अवधि: लॉन्ग-टर्म

प्रवेश बिंदु: दो अलग-अलग ग्रिडों का दोनों Fibo लेवल, सुधार की समाप्ति के अनुरूप है

प्रवेश बिंदु: रुझान की दिशा में पहला फिबो लेवल, लेवल 0 दोनों ग्रिडों के लिए समान है

Pros: संकेतों की दोहरी पुष्टि

नुकसान: दुर्लभ संकेत। उन बिंदुओं की पहचान करना कठिन है, जिन पर दूसरा फ़िबो ग्रिड बनाया गया है

कुल रैंकिंग: 19

सरल रणनीति का मतलब लाभदायक रणनीति नहीं है। ठीक उसी तरह जैसे जटिल पेशेवर ट्रेडिंग सिस्टम लाभ की गारंटी नहीं देता है। इंडीकेटर की संख्या भी निर्णायक कारक नहीं है: संकेत की दोबारा पुष्टि करने की कोशिश करने से सफलता की संभावना उतनी नहीं बढ़ती, जितनी कि उनकी आवृत्ति कम हो जाती है। सफल रणनीति वह रणनीति होती है, जिसे आप अच्छी तरह समझते हैं। यह रणनीति आपके लक्ष्यों के अनुरूप हो, जिससे संतुष्टि और सुकून मिले।

फ़ॉरेक्स ट्रेडिंग से जुड़ी ऐसी रणनीति के बारे में पता लगाने के तरीके:

अलग-अलग ट्रेडिंग सिस्टम को डेमो अकाउंट पर आज़माएं और पता लगाएं कि आपको कौन सा सिस्टम सबसे ज़्यादा पसंद है। LiteFinance में, आप बिना रजिस्ट्रेशन के डेमो अकाउंट का इस्तेमाल कर सकते हैं।

मुनाफ़े के पीछे न भागें। पहले अनुभव हासिल करने पर ध्यान दें।

- प्रयोग करें। रणनीति में अपने निर्णयों को शामिल करें, उसे कस्टमाइज़ करें, आदि। समय-सीमा बदलें, अलग-अलग एसेट पर सिस्टम आज़माएं, अलग-अलग जोखिम स्तर निर्धारित करें। अलग-अलग इंडीकेटर का इस्तेमाल करने की कोशिश करें।

अपने-आप पर भरोसा रखें। कुछ नया आज़माने से न डरें और अगर आप ऐसा करेंगे, तो सफल होंगे। आपको ढेर सारी शुभकामनाएं!

फ़ॉरेक्स ट्रेडिंग से जुड़ी रणनीति के बारे में अक्सर पूछे जाने वाले प्रश्न

सबसे अच्छी फॉरेक्स रणनीति वह है, जिसका इसेमाल करने में आपको सबसे ज्यादा सहजता महसूस हो। इंडीकेटर की संख्या या संकेतों के संयोजन से कोई फर्क नहीं पड़ता। रणनीति को आपके लाभ लक्ष्यों से मेल खाना चाहिए। यह आपके लिए तनावपूर्ण नहीं होना चाहिए। साथ ही, आपको न्यूनतम जोखिम के साथ कई प्रभावी संकेत मिलना चाहिए।

वह समयावधि, जिसमें आप सबसे ज़्यादा सहज महसूस करते हैं:

- M5-M15: उच्च आवृत्ति वाली ट्रेडिंग (स्कैल्पिंग, शॉर्ट-टर्म स्विंग ट्रेडिंग) के लिए समय-सीमाएं। इससे आप दोनों दिशाओं में इंट्राडे ट्रेडिंग के दौरान उतार-चढ़ाव से मुनाफा कमा सकते हैं। यह सक्रिय और जोखिम उठाने वाले उन ट्रेडर के लिए सही है, जो बाज़ार में होने वाले उतार-चढ़ाव पर नज़र रखते हैं और जोखिम उठाने के लिए तैयार होते हैं।

- H1-H4: किसी भी प्रकार के इंट्राडे ट्रेडिंग के लिए समय-सीमाएं। इससे आप मजबूत रुझानों पर मुनाफा कमा सकते हैं। यह समय-सीमा नए ट्रेडर के लिए उपयुक्त है। इन अवधियों के बीच संकेत देखने और निर्णय लेने के लिए काफी समय मिलता है।